Solidarietà & Volontariato

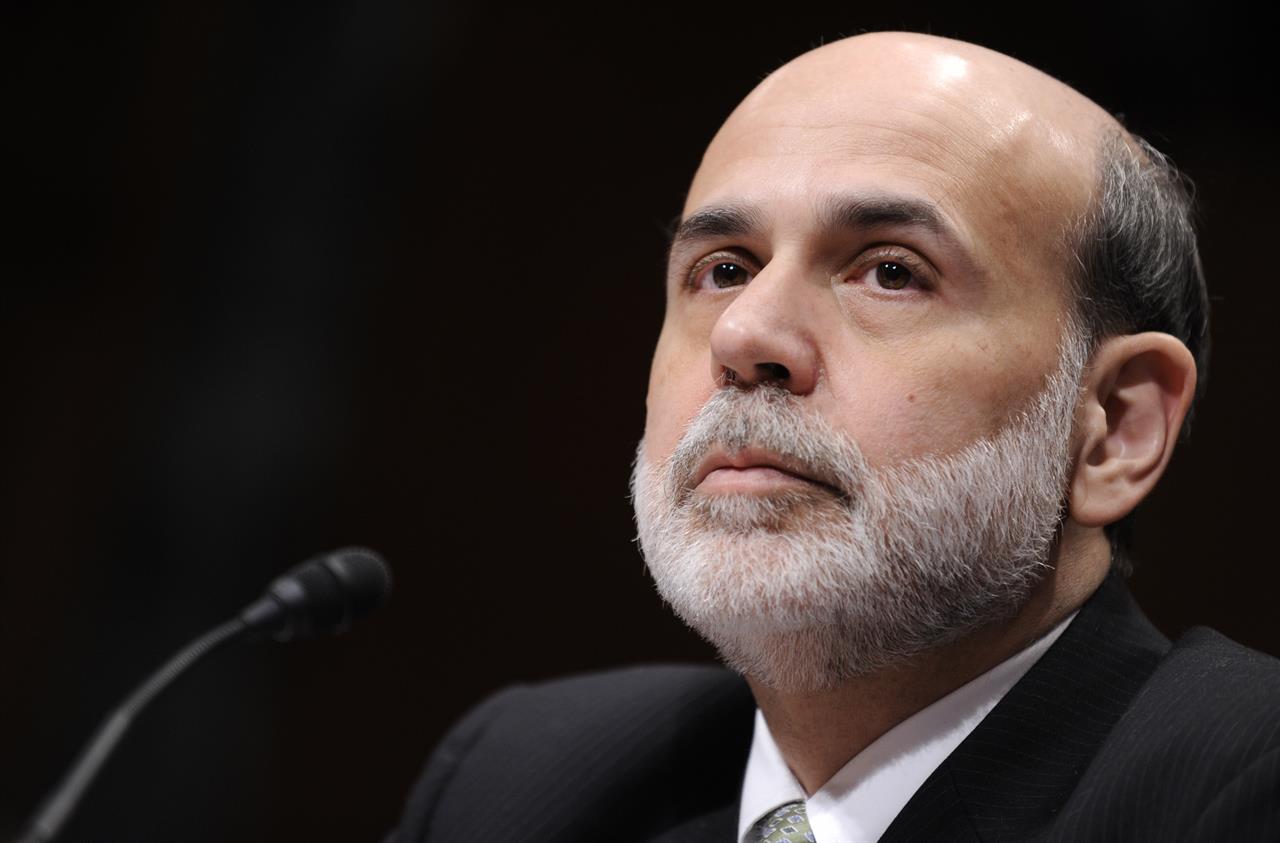

Bernanke: l’importanza della storia per affrontare la crisi

L’economia teorica pensa di essersi affrancata dalle scienze umane e rifiuta il riconoscimento della propria dimensione storica, elaborando teorie e modelli matematici pensati per un eterno presente. Il problema è che questa deriva l’ha resa completamente irrilevante per la comprensione dell’economia reale e del funzionamento dei mercati finanziari. La lezione di Ben Bernanke, storico e economista a capo della Fed, ci insegna che senza comprendere la storia, non si comprende l'economia

Ben Bernanke, governatore della Federal Reserve (la banca centrale americana) dal 2006 al 2013, passerà alla storia come uno dei migliori banchieri centrali di sempre.

È Bernanke sul ponte di comando della FED quando scoppia la crisi dei mutui subprime ed è grazie a lui che le banche centrali non ripeteranno i rovinosi errori che nel 1929 contribuirono a produrre la Grande Depressione. Oggi, Il Saggiatore manda in libreria un libro molto utile di Bernanke: La Federal Reserve e la crisi finanziaria. Quattro lezioni (trad. di A. Oliveri, pagine 157, euro 16; per l'ebook: 6,90).

Chi studia le crisi, comprende "la" crisi

È forse un caso, ma avendo studiato a fondo gli errori di politica monetaria commessi nel 1929 dalle autorità monetarie statunitensi, Bernanke ha agito di conseguenza ed ha salvato l’economia mondiale da un disastro che poteva essere di dimensione simile. Le contromisure approntate dalla sua FED rimarranno nei manuali di politica monetaria. Basti pensare al “Quantitative Easing” che ha suscitato un così ampio dibattito in Europa e che è stato “copiato” dalle banche centrali di mezzo mondo.

È difficile dire cosa sarebbe successo se alla FED nel 2007 e nel 2008 ci fosse stato il suo predecessore, Alan Greenspan. Greenspan è un ammiratore di Ayn Rand e un fermo sostenitore della capacità dei mercati di auto-regolamentarsi.

Durante il suo lungo governatorato di Greenspan (dal 1987 al 2006) si realizza la finanziarizzazione dell’economia e si afferma il modello del capitalismo manageriale; viene a cadere la separazione tra banche commerciali e banche d’investimento e si consentono arbitraggi regolamentari tra banche ed assicurazioni; esplode l’uso dei derivati grazie alla fiducia totale nella capacità della finanza di riuscire a gestire il “rischio”. L’uso sempre più spinto della leva finanziaria consente per parecchi anni di “illudersi” di aver raggiunto il nirvana degli economisti, la cosidetta “goldilocks economy” (l’economia di riccioli d’oro): crescita costante, azzeramento del business cycle e della volatilità finanziaria.

Durante il governatorato di Greenspan, di tanto in tanto emerge il sospetto che il fuoco covi sotto la cenere. Lo stesso Greenspan a metà anni ’90, nelle prime fasi della bolla dot.com, conia la famosa espressione “irrational exuberance”. Ma sono timori che durano poco. Anche la crisi secolare giapponese e le crisi asiatiche e latino-americane degli anni ’90 vengono attribuite a modelli ancora immaturi di capitalismo o al rifiuto di bere l’amara medicina della deregolamentazione liberista. Sta di fatto che l’ultimo anno di Greenspan governatore viene celebrato con un convegno a Jackson Hole, nell’agosto del 2005, che è un omaggio alla deregolamentazione e al liberismo. In quel convegno si leva una sola voce critica, quella di Raghuram Rajan, l’autore di “Fault Lines” (linee di frattura) e attuale governatore della Bank of India, che punta il dito proprio contro le cartolarizzazioni.

In un contesto quindi di assoluta fiducia nelle capacità del mercato di autoregolamentarsi e di punire i comportamenti devianti, con una Presidenza repubblicana arriva nel 2006 la nomina di Bernanke a governatore della FED. Bernanke è un insigne economista, ma è anche uno storico della Grande Depressione. Per chi non si occupa di economia teorica questo può apparire un dettaglio insignificante. Manon lo è affatto.

Può apparire paradossale, vista l’importanza della storia sui mercati finanziari e dell’econometria nel metodo di ricerca economico, ma nei corsi di economia e di finanza la Storia economica è presente solo nei primi anni e ha un peso del tutto marginale. L’economia teorica pensa di essersi affrancata dalle scienze umane e, quindi, rifiuta il riconoscimento della propria dimensione storica, elaborando teorie e modelli matematici pensati per un eterno presente. Il problema è che questa deriva l’ha resa completamente irrilevante per la comprensione dell’economia reale e del funzionamento dei mercati finanziari. A cosa serve un modello stocastico, basato sull’esistenza di una sola creatura apollinea, che vive in eterno e dalle capacità di calcolo infinite? Potrà essere utile per capire cosa succede sul Monte Olimpo, ma è assolutamente inservibile per interpretare cosa succede ad Atene.

L'importanza della storia per l'economia

L’importanza della Storia per Bernanke emerge chiaramente nel suo libro “La Federal Reserve e la crisi finanziaria”. Per capire cosa è successo durante la crisi (capitolo 3), Bernanke dedica i primi due capitoli all’origine della Federal Reserve e al suo ruolo durante la Grande Depressione e subito dopo la Seconda Guerra mondiale. Senza capire perché un ente pubblico come la banca centrale sia stata creato, è infatti impossibile capire dinamiche di mercato fondamentali come quelle che determinano la liquidità e le aspettative. E se non si hanno chiare le linee evolutive passate, è impossibile anche solo tentare di immaginare il futuro dopo la crisi del 2007-2008. Cosa che invece Bernanke fa nel quarto ed ultimo capitolo.

Il libro è un “must read” non solo per gli studiosi di politica monetaria, ma anche per tutti coloro che vogliono comprendere come funzionano i mercati finanziari e il ruolo delle banche centrali. L’approccio storico lo rende comprensibile a tutti. Quello che può apparire un mondo oscuro, dove si parla un linguaggio astruso punteggiato di (troppi) acronomi, viene illuminato dalle grandi capacità didattiche di Bernanke. Alla fine, la conclusione è un’onesta ammissione che non esiste modo per eliminare il rischio dalle nostre vite.

“Le crisi finanziarie sono destinate a ripetersi. La loro insorgenza è probabilmente inevitabile; nel mondo occidentale si registrano crisi finanziarie da seicento anni” Ma questo non significa che bisogna stare con le mani in mano e sperare nelle capacità del mercato di auto-regolamentarsi.

“Considerando i potenziali danni che questi fenomeni possono infliggere, è davvero importante che le banche centrali e le autorità di regolamentazione facciano tutto il possibile non solo per prevenire le crisi, maanche per alleviare gli effetti e assicurarsi che il sistema sia abbastanza solido da reggere al loro impatto”.