Mondo

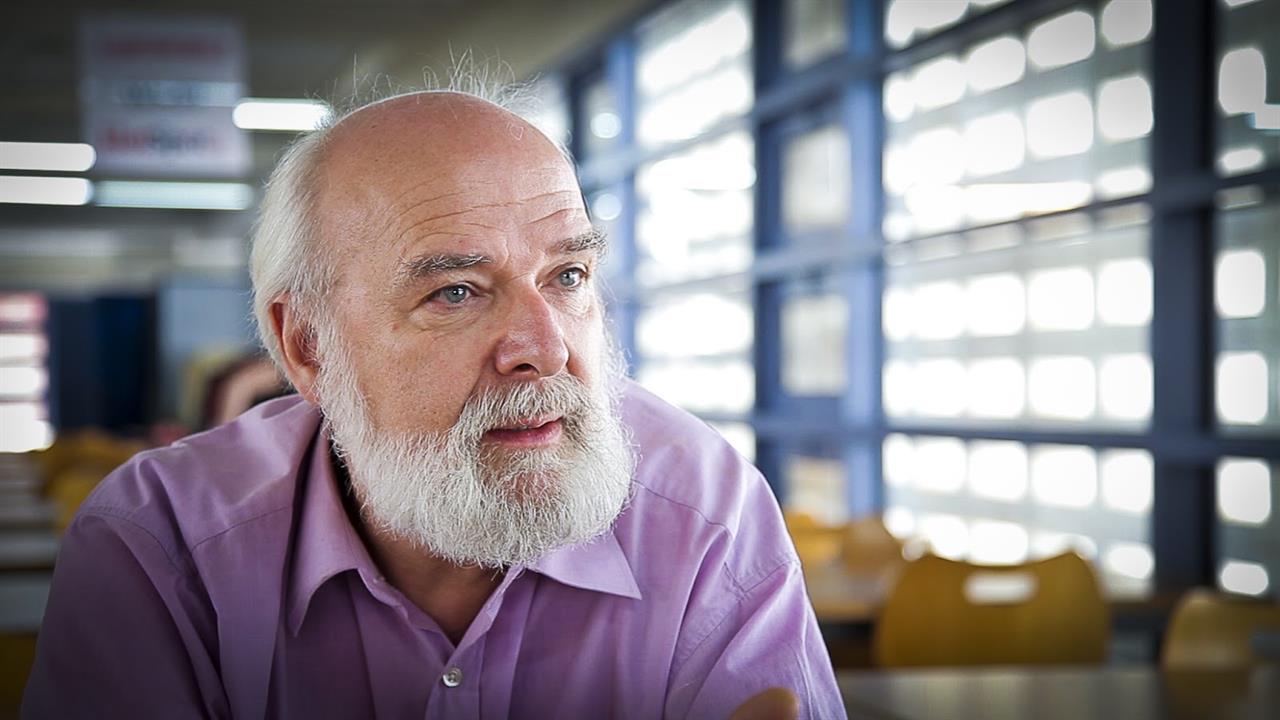

Eric Toussaint: “La Grecia ha il diritto di sospendere il pagamento di debiti illegittimi”

«La splendida vittoria del NO dimostra ancora una volta che i cittadini greci rifiutano di accettare il ricatto dei creditori. Atene dispone di molti argomenti legali per sospendere il pagamento i debiti illegittimi o ripudiarli in modo unilaterale». Mentre il mondo rimane con il fiato sospeso sulla crisi greca, Eric Toussaint, portavoce del Comitato per la cancellazione del debito del Terzo Mondo, indica la strada da seguire per uscire dal tunnel

Per il fondatore della rete internazionale lanciatanel 1990 per opporsi ai debiti dei paesi del Sud de mondo provocati dai piani di aggiustamento strutturale del Fondo monetario internazionale e della Banca Mondiale, il governo greco non deve piegarsi ai “ricatti della Troika”. La sua è una voce fuori dal coro, ma che vale la pena di ascoltare. Vita.it ripropone un’intervista pubblicata sul sito del CADTM (Commissione per l'annullamento del Debito del Terzo Mondo) in cui Toussaint offre una lettura storica dei piani di ristrutturazione che oggi stanno al cuore dello scontro frontale che oppone il governo Tsipras alla Merkel e la Troika.

La ristrutturazione del debito greca è al cuore della battaglia che contrappone Atene alla Troika. Lo scontro non è nuovo. Nel 2012, una prima ristrutturazione del debito greco era stata adottata. Con quali risultati?

All’inizio del 2010, la Grecia è stata vittima di attacchi speculativi dei mercati finanziari atti ad imporre tassi di interesse assolutamente spropositati in cambio di finanziamenti per ripagare il debito greco. La Grecia era sul punto di interrompere i pagamenti perché incapace di rifinanziare il debito a tassi ragionevoli. La Troika è intervenuta con un piano di aggiustamento strutturale sotto forma di « Memorandum ». Si trattava di concedere nuovi crediti alla Grecia a condizione che saldasse i conti con i propri creditori. Ora, questi creditori erano soprattutto banche private europee, in ordine di importanza francesi, tedesche, italiane, belghe… Questi crediti erano ovviamente accompagnati da misure di austerità che hanno avuto effetti catastrofici sulla vita dei greci e sulle attività economiche del paese. Nel 2012, la Troika ha organizzato una ristrutturazione del debito greco soltanto sulla parte contratta con creditori privati, e cioè da un lato banche private degli Stati dell’Unione Europea che si erano fortemente disimpegnate rispetto alla Grecia ma che conservavano ancora crediti nei confronti del paese, e dall’altro altri tipi di creditori come i fondi pensione dei lavoratori greci. Questa ristrutturazione comportava una riduzione del debito greco di circa 50-60% nei confronti dei creditori privati. La stessa Troika aveva concesso prestiti alla Grecia dal 2010 e si era rifiutata di ridurre i crediti di cui era in possesso. L’operazione è stata presentata come un grande successo dai principali media, dai governi occidentali, dallo stesso governo greco, dalla Commissione europea e dal FMI. Si è voluto far credere all’opinione pubblica internazionale, e ai greci, che i creditori privati avevano compiuto sforzi immensi tenendo conto della situazione drammatica in cui la Grecia si era ritrovata. Ma la verità è un’altra. Questa operazione non è andata in nessun modo a beneficio del paese in generale, e ancora meno della sua popolazione. Dopo un calo momentaneo del debito nel corso del 2012 e all’inizio del 2013, il debito greco è di nuovo aumentato, sorpassando il livello raggiunto nel 2010-2011. Le condizioni imposte dalla Troika hanno provocato un crollo drammatico delle attività economiche in Grecia e il PIL è sceso del 25% tra il 2010 e il 2014. Inoltre, le condizioni di vita della popolazione hanno subito un impatto fortemente negativo. Si sono registrate violazioni crescenti dei diritti economici e sociali e dei diritti collettivi, precarietà del sistema pensionistico, una drastica riduzione dei servizi nella sanità pubblica e nel sistema educativo, un crollo del potere di acquisto… Va poi sottolineato che una delle condizioni dell’alleggerimento del debito imposte alla Grecia riguardava la giurisdizione competente in caso di controversia Contrariamente all’accordo raggiunto con la Germania nel 1953 sul debito tedesco, le controversie non sarebbero stati tratttati da un tribunale competente greco.

Si parla tanto di « ristrutturazione » del debito, ma pochi hanno le idee chiare. Di cosa si tratta?

Secondo i termini definiti dal Fondo Mometario internazionale e il Club di Parigi, una ristrutturazione di debito sovrano implica nella stragrande maggioranza dei casi uno scambio tra debiti e nuovi debiti o, in misura minore, liquidità. In genere, la ristrutturazione del debito passa attraverso negoziati tra paesi debitori e varie categorie di creditori. Questa ristrutturazione avviene sotto due forme principali: uno scaglionamento del debito che predeve un calo dei tassi di interesse per diminuire il servizio del debito oppure attraverso un’estensione del calendario dei rimborsi. Questa opzione può essere combinata a una riduzione del debito, ovvero una diminuzione di stock del debito attraverso l’abbandono dei crediti dovuti. Le ristrutturazioni di debiti sovrani avvengono in situazioni di crisi per rispondere a un default o al rischio di un default di pagamento da parte del paese debitore. Quando il Club di Parigi, l’FMI oppure la Troika intervengono per ristrutturare un debito, lo fanno con lo scopo di ristabilire la solvibilità di un paese debitore rendendo il debito sostenibile sul piano dei pagamenti. Molto spesso, in cambio di una ristrutturazione, i creditori impongono sanzioni che sono contrarie agli interessi del paese indebitato e soprattutto del suo popolo. Inoltre, le strategie politiche dei creditori giocano un ruolo determinante nella scelta dei paesi ai quali una ristrutturazione del debito viene concessa e nei termini in cui avviene.

Esistono casi in cui le ristrutturazioni del debito controllate dai creditori siano state favorevoli ai debitori?

Sì, il caso più emblematico riguarda la Germania. Nel corso di una conferenza che si è tenuta a Londra nel 1953, i creditori della Germania occidentale, ovvero gli Stati Uniti, il Regno Unito, la Francia, il Belgio e i Paesi Bassi, hanno concesso ai tedeschi una riduzione molto importante del debito. L’ammontare dei prestiti concessi alla Germania tra le due guerre e subito dopo la Seconda Guerra mondiale è stato ridotto del 62,5%, con una moratoria di cinque anni. Inoltre, i debiti contratti durante la guerra che i creditori avrebbero potuto reclamare alla Germania, penso alle distruzioni e ai danni provocati dai nazisti durante la seconda guerra mondiale, sono stati sospesi sine die. Si stima che il debito complessivo della Germania sia stato ridotto del 90%. Inoltre, le condizioni di rimborso per la parte restante erano state ideate per consentire alla Germania una ricostruzione in tempi rapidi e tornare ad essere una potenza economica.

A quali condizioni favorevoli si riferisce?

Primo, la Germania poteva rimborsare la maggior parte del proprio debito con la propria moneta. Ora, all’epoca il deutschmark non aveva pressoché nessun valore a livello internazionale. Questa moneta non era né una moneta di riserva, né una moneta forte. E la Germania ha saputo sfruttare al meglio l’opportunità che le è stata concessa. E’ un fenomeno più unico che raro perché di solito i creditori non accettano che un paese rimborsi i suoi debiti con una moneta debole. In genere, pretendono rimborsi in dollari, euro, pound oppurre yen, tutte monete forti. Secondo, i creditori si sono impegnati ad acquistare prodotti tedeschi per consentire all’economia del Paese di trovare sbocchi di mercato importanti, accumulare valute straniere ed equilibrare la sua bilancia dei pagamenti. Inoltre, i creditori avevano accettato il fatto che i tribunali tedeschi fossero competenti in caso di litigio con la Germania. Infine, il servizio del debito non superava il 5% dei guadagni ottenuti dal paese con le esportazioni. Lo stesso discorso vale per il tasso d’interesse del debito, anche lì la soglia era stata fissata al 5% e in alcune circostanze poteva essere rivista al ribasso. Tutte queste condizioni hanno consentito alla Germania di ricostruirsi molto rapidamente. E’ molto importante sottolineare che l’accordo di Londra riguardava soltanto la Germania dell’Ovest. E se i creditori le hanno concesso così tanto, è perché in un contesto di guerra fredda volevano assolutamente stabilizzarla di fronte alla Germania dell’Est e al blocco sovietico. Oggi la Grecia, la Spagna, il Portogallo o Cipro non possono beneficiare dello stesso trattamento di favore. Non ci sono le condizioni. Colpa della composizione e dell’orientamento delle istanze europee, dei governi dei paesi più forti dell’UE, della dirigenza del FMI e del contesto storico attuale.

Al di là della Germania dell’Ovest, esistono altri esempi di ristrutturazioni di debito favorevoli ai paesi indebitati?

Nel 1991, la Polonia ha beneficiato di una riduzione del debito pari al 50% del suo debito bilaterale con il Club di Parigi. I suoi creditori volevano sostenere il governo pro-occidentale di Lech Walesa, che aveva lasciato il Patto di Varsavia, l’alleanza militare dei paesi del blocco sovietico. Certo, la riduzione del debito polacco è stata inferiore rispetto a quello tedesco, ma il contesto appare molto simile. Si trattava di attrarre nell’area di influenza occidentale uno dei paesi più importanti dell’Europa dell’Est, attraverso l’adozione di misure economiche in linea con le politiche neoliberali all’insegna delle privatizzazioni, che poi hanno consentito alla Polonia di integrare l’Unione Europea. Sempre nel 1991 durante il G7 di Londra, l’Egitto ha ottenuto la riduzione del 50% del suo debito bilaterale contratto con il Club di Parigi. Gli Stati Uniti e i suoi alleati miravano ad ottenere la cooperazione del regime egiziano di Mubarak durante la prima guerra del Golfo. Infine, non si può non ricordare la riduzione del debito concessa all’Irak nel 2004. Pochi giorni dopo l’occupazione di Baghdad avvenuta il 20 marzo 2003, il Segretario di Stato al Tesoro americano, John Snow, aveva invitato i suoi colleghi del G7 a Washington per una riunione durante la quale aveva definito il debito contratto in passato da Saddam Hussein “odioso”. Risultato: il debito iracheno è stato ridotto dell’80%.

In che termini la ristrutturazione del debito greco ricorda il Piano Brady implementato nei paesi del Sud del mondo in seguito alla crisi del debito esplosa nel 1982?

Il Piano Brady è stato implementato alla fine degli anni ’80 e ha riguardato una ventina di paesi indebitati del Sud del mondo. Si trattava di un piano di ristrutturazione del debito attraverso uno scambio tra crediti bancari e titoli garantiti dal Tesoro statunitense, a condizione che le banche creditrici riducessero l’ammontare dei crediti e rimettessero il denaro in circolo. In alcuni casi il volume del debito venne ridotto fino al 30%, ed i nuovi titoli (i buoni Brady) hanno assicurato un tasso fisso di circa il 6%, molto favorevole alle banche. Il problema è stato perciò regolato dalle banche e posticipato per i debitori. Ritroviamo gli stessi elementi del Piano Brady, nella ristrutturazione del debito greco imposto alla Grecia, così come all’Irlanda, al Portogallo e a Cipro.

- Il Piano Brady così come i protocolli d’intesa proposti ai paesi della periferia UE, hanno in comune il fatto che le autorità pubbliche delle grandi potenze e delle istituzioni internazionali sostituiscono come principali creditori le banche private. Questi piani permettono dunque alle banche private di abbandonare il ruolo di principali creditori dei paesi interessati, uscendone indenni, e di essere sostituite dai poteri pubblici delle grandi potenze creditrici e da istituzioni multilaterali come il FMI. E’ esattamente quanto successo con il Piano Brady. In Europa sono la Commissione Europea, il Meccanismo Europeo di Stabilità (MES), la BCE e l’FMI che hanno, in quanto creditori, sostituito progressivamente e massicciamente banche ed altre istituzioni finanziarie private.

- Tutte queste operazioni sono accompagnate da condizioni che impongono la messa in atto di politiche di austerità e di orientamento neoliberista estremamente dure.

- L’altro punto in comune è il fallimento di tali ristrutturazioni per i paesi debitori. Nel caso del Piano Brady, persino economisti neoliberisti come Kenneth Rogoff e Carmen Reinhart hanno riconosciuto che i benefici previsti non si sono realizzati nei paesi interessati: la riduzione del debito è stata molto più debole di quanto annunciato, e sul lungo periodo l’ammontare totale del debito è aumentato e le somme rimborsate sono divenute considerevoli. Oggi possiamo dire lo stesso di Grecia, Cipro, Portogallo e Irlanda.

Dunque, se la ristrutturazione del debito non è la soluzione, quale via ipotizza affinché gli Stati possano risolvere tale problema?

Per gli Stati si tratta di compiere atti di sovranità unilaterale: 1- realizzando una valutazione integrale del debito, con una partecipazione cittadina attiva; 2- sospendendone il pagamento 3- rifiutandosi di pagarne la parte illegittima; 4-imponendo una riduzione della restante parte. La riduzione della parte restante, dopo l’annullamento della parte illegittima, può avere le caratteristiche di una ristrutturazione ma in ogni caso non potrà essere una risposta sufficiente.

Cosa succede quando un governo intavola negoziazioni con i creditori in vista di una ristrutturazione, senza sospendere il pagamento del debito?

Senza sospensioni dei pagamenti anticipati e senza una verifica pubblica, i creditori si trovano in una posizione di dominio. Non bisogna sottovalutare la loro capacità di manipolazione, che può portare i governi a compromessi inaccettabili. E' la sospensione del pagamento del debito come atto sovrano unilaterale che crea un rapporto di forza con i creditori. Inoltre, la sospensione obbliga i creditori a farsi avanti: quando si tratta di affrontare i detentori dei titoli, se non c’è sospensione del debito, essi agiscono in maniera opaca, poiché i titoli non sono nominativi. Ed è soltanto rovesciando tale rapporto di forza che gli Stati creano le condizioni per poter imporre misure la cui legittimità si fonda sul diritto internazionale e interno.

Si evoca spesso il rischio di un crollo del sistema bancario greco, uno scenario diventato realtà in Islanda nel 2008. Con quali conseguenze?

Nel caso islandese non si può parlare di “ristrutturazione”. Quindi di cosa si trattava? Il sistema bancario privato islandese è crollato nell’ottobre 2008, vittima delle sue operazioni finanziarie fraudolenti. Il bilancio delle banche islandesi era dieci volte superiore al PIL dell’Islanda! In seguito al crollo, le autorità islandesi hanno messo in fallimento gli istituti bancari privati e rifiutato di erogare 3,5 miliardi di euro richiesti dai governi del Regno Unito e dei Paesi Bassi che avevano spontaneamente indennizzato i loro cittadini che erano clienti delle banche islandesi. Questa decisione è stata presa sotto la pressione del popolo islandese. La mobilitazione sociale è stata molto forte, e contro la volontà delle autorità del paese. I manifestanti hanno spinto il governo a organizzare due referendum. Nel primo, oltre il 90% dei votanti si sono dichiarati contrari alle indennità richieste dal Regno Unito e dai Paesi Bassi. I negoziati sono sfociati su un nuovo piano di indennizzazione. Ques’ultimo è stato di nuovo respinto durante un secondo referendum da circa due terzi dei votanti. Questo rifiuto si è combinato ad un’altra misura forte adottata dalle autorità islandesi, e cioè un controllo molto stretto dei movimenti di capitali. In effetti, l’Islanda era minacciata da una fuga massiccia di capitali ad opera delle grandi società multinazionali e nazionali. A fronte di questa minaccia, le autorità islandesi hanno vietato l’uscita dei capitali. Una scelta adirittura condivisa dal Fondo monetario internazionale! I risultati di queste misure sono stati positivi per l’Islanda, che ha conosciuto un rilancio economico nettamente superiore rispetto ad altri paesi europei. Tutto il contrario di quanto è accaduto in Grecia o Irlanda che hanno deciso di salvare il settore bancario a beneficio dei banchieri privati, accettato i prestiti della Troika e una ristrutturazione del loro debito onorando gli impegni presi con i loro creditori. È opportuno aggiungere che nel gennaio 2013 la Corte di giustizia dell’Associazione europea di libero scambio (meglio nota come “Corte AELE”) ha dato torto al Regno Unito e ai Paesi Bassi sostenendo che nulla obbligava le autorità pubbliche islandesi ad assumere i doveri di istituti privati dell’Islanda. È una decisione che va presa in considerazione perché potrebbe fare da giurisprudenza in casi di litigio come quello che ha visto contrapporsi gli islandesi ai britannici e olandesi. Riassumendo, il caso dell’Islanda non riguarda la ristrutturazione di un debito, ma un atto unilaterale sovrano di un paese che si è rifiutato di pagare indennità richieste da due potenze economiche molto più forti.

Clicca qui per leggere la versione integrale (in francese) dell'intervista realizzata da Maud Bailly

Si può usare la Carta docente per abbonarsi a VITA?

Certo che sì! Basta emettere un buono sulla piattaforma del ministero del valore dell’abbonamento che si intende acquistare (1 anno carta + digital a 80€ o 1 anno digital a 60€) e inviarci il codice del buono a abbonamenti@vita.it