Economia

Venture capital? In Italia vale solo l’1% dei finanziamenti privati alle imprese

«In Italia pochi fondi e di piccole dimensioni» spiega Anna Gervasoni, presidente Aifi commentando i dati del primo semestre 2016 che parlano di investimenti sulle startup ancora marginali: 35 milioni su un totale di 4,9 miliardi di private equity e private debt

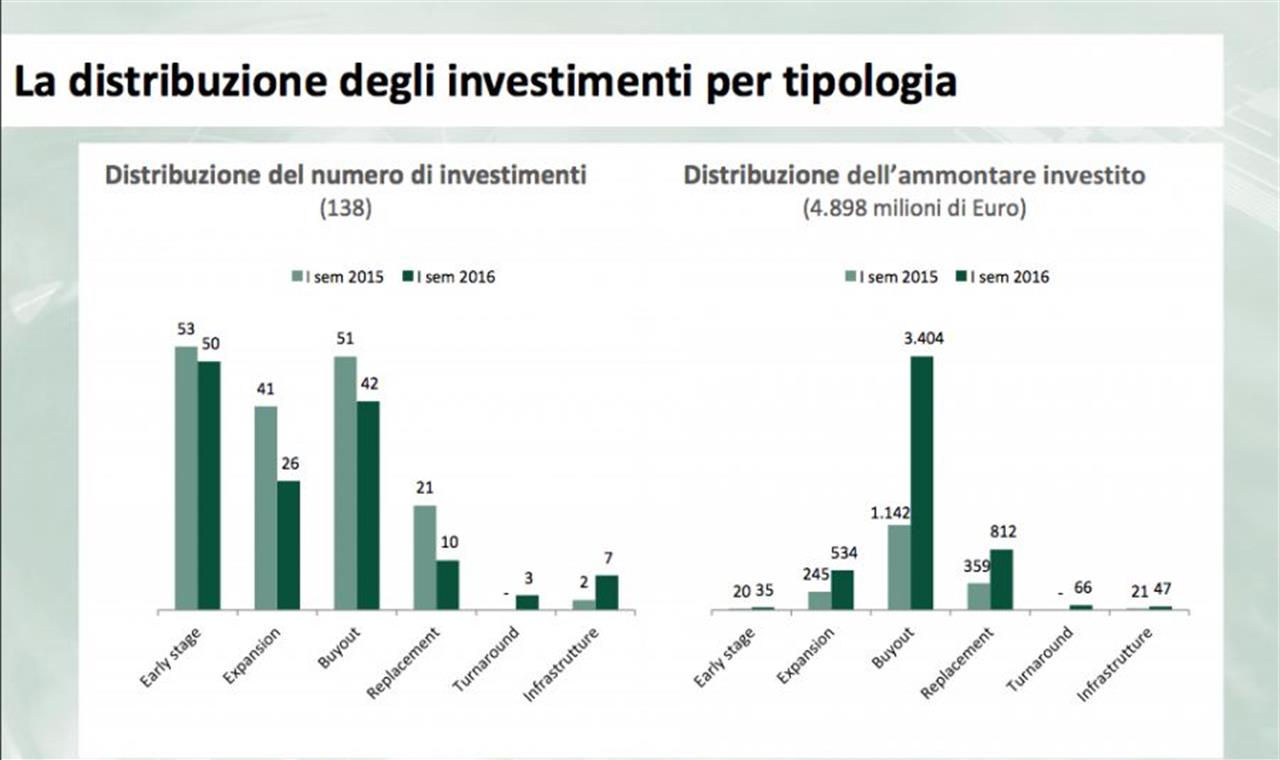

Nel primo semestre del 2016 il venture capital in Italia ha pesato per l’1% sul totale degli investimenti in imprese. La fotografia impietosa del mercato del capitale di rischio l’ha scattata l’Aifi, l’associazione Italiana di Private Equity, Venture Capital e Private Debt, che ha diffuso i dati sugli investimenti in Italia nel primo semestre del 2016.

Un dato che però va contestualizzato, perché sui 4,9 miliardi di investimenti totali dei primi mesi di quest’anno incidono pesantemente le grandi operazioni. Nello specifico a guidare il mercato sono le operazioni di buy out che da sole hanno raggiunto quota 3,4 miliardi di euro (cioè il 69% del totale); a seguire ci sono le operazioni di replacement con 812 milioni investiti (17% del totale); subito dopo troviamo le operazioni di expansion con 534 milioni (11% del totale), poi tutte le altre. Chiude la classifica, come dicevamo, il comparto seed/startup con 35 milioni di investimenti (1% appunto)

Sebbene i dati attestino una crescita significativa delle operazioni di venture capital rispetto al primo semestre del 2015, con un incremento del 77% degli investimenti passati da 20 a 35 milioni, non c’è da stare allegri. Perché, guardando i dati Aifi, il traguardo dei 100 milioni di finanziamenti alle startup, tanto auspicato dagli addetti ai lavori, appare più che altro un miraggio

«In Italia i fondi di venture capital sono troppo piccoli per poter competere con quelli del resto d’Europa – spiega Anna Gervasoni direttore generale di Aifi – oltre a non essere numerosi. Ce ne saranno venti in tutto». Chiaro al riguardo Innocenzo Cipolletta, Presidente di Aifi: «Se il private equity continua a fare grandi deal, non si può dire lo stesso per le operazioni di su pmi e startup che registrano anche per questo semestre valori minimi».

Guardando al passato, poi, sembra più che mai irraggiungibile il traguardo del 2012 quando si raggiunse la cifra record di 135 milioni di investimenti. Come riportato in un grafico pubblicato dal Sole24Ore, l’andamento negativo del 2013 (81 milioni) e del 2014 (43 milioni) è stato interrotto soltanto nel 2015 (74 milioni) sull’onda di un nuovo entusiasmo legato al mondo delle startup.

Valori minimi che ci fanno identificano come la tartaruga d’Europa in materia di capitale di rischio. Le lepri stanno altrove, in Francia ad esempio o in Germania dove tra il 2012 e il 2014 sono stati investiti rispettivamente 1,7 e poco meno di 2 miliardi di euro. Mentre in Italia 259 milioni. Se l’innovazione deve correre e le startup italiane diventare grandi a tal punto da tenere testa ai competitor europei, urge un cambio di passo.

17 centesimi al giorno sono troppi?

Poco più di un euro a settimana, un caffè al bar o forse meno. 60 euro l’anno per tutti i contenuti di VITA, gli articoli online senza pubblicità, i magazine, le newsletter, i podcast, le infografiche e i libri digitali. Ma soprattutto per aiutarci a raccontare il sociale con sempre maggiore forza e incisività.