In queste ore, si rincorrono diverse voci sulle intenzioni del Governo in relazione all’ormai famosa norma sull’Ires del “NON” profit!

Il Governo Conte, su indicazione di quest’ultimo e dei Vice Premier Di Maio e Salvini, pare abbia intenzione di rivederne l’annunciata abrogazione tramite legge di bilancio.

In concomitanza, sui media, rimbalzano le dichiarazioni del Vice Ministro all’Economia on. Laura Castelli che, difendendo la bontà della proposta abrogativa, afferma:

“Certo che la difendiamo. Era nel pacchetto del governo arrivato dopo la chiusura dell’accordo con l’Unione europea. È tutelato assolutamente il ‘no profit no profit’. Il ‘no profit’ deve stare tranquillo perché la norma si riferisce a chi fa utili”, aggiunge. “Stiamo parlando della parte del terzo settore che è persona giuridica e non persona fisica e che fa utili e profitti quando teoricamente non dovrebbe farli. Non stiamo tassando la beneficenza ma quella parte di terzo settore che fa utile”.

Consentitemi, allora, di ritornare brevemente sull’argomento.

On. Castelli, il no profit (oltre ad essere un sostanziale errore linguistico) non esiste! Esiste, piuttosto, il “NON” profit, che sta per “not for profit”! Ma si tratta di un’altra cosa! Per certi versi opposta!

È quella parte di mondo che non fa utili ma, al più, avanzi di gestione! E, per di più, col divieto assoluto di redistribuirli, anche in forma indiretta.

La differenza di fondo è sostanziale e non meramente formale come si potrebbe credere. Il discrimen sta in ciò che realmente caratterizza questo mondo: non tanto il mancato svolgimento di un’attività imprenditoriale-commerciale (lucro oggettivo); quanto il mancato perseguimento di un fine lucrativo (lucro soggettivo).

In altre parole, quello che conta, non è da dove prendo i soldi. Ma cosa ci faccio.

Gli enti dell’art. 6 del dPR 601/73, con quei soldi, ci fanno beneficienza, assistenza sociale, attività religiosa, ricerca, cultura, istruzione, ecc.

Cose benemerite che, altrimenti, spetterebbero allo Stato. È per questo che quella norma li agevolava.

Se poi, al solo ed esclusivo scopo di finanziare quegli obiettivi sociali, anziché chiedere soldi allo Stato o a donatori privati, affittano case, investono in obbligazioni o, “addirittura”, vendono magliette, torte o azalee (attività commerciale), tanto meglio, dico io!

Bisognerebbe doppiamente premiarli perché capaci, come solo loro sanno fare, di aumentare il denominatore e diminuire il numeratore del fatidico rapporto Deficit/Pil!

L’art. 6, in questione, tuttavia, si riferisce ad una categoria ancora più circoscritta, dal momento che Cassazione, Consiglio di Stato, prassi amministrativa, ecc., hanno più volte inteso tale agevolazione in senso restrittivo, riconoscendola ad enti che, oltre ad avere i requisiti soggettivi previsti dalla lettera della norma, potessero ex ante qualificarsi come non commerciali, esercitando un’eventuale attività commerciale in via non principale e in rapporto di strumentalità diretta e immediata con i fini sociali tutelati dalla ratio della stessa norma[1].

Sul piano del presupposto impositivo, inoltre, l’agevolazione riguarda l’Ires, ovvero l’imposta sul reddito: non solo d’impresa! Ma anche fondiario (il canone locativo), di capitale (il piccolo risparmio investito) o “diverso” (la plusvalenza di una compravendita immobiliare).

Questi enti possono trarre fondi anche da queste attività economiche non imprenditoriali e l’agevolazione serviva a dimezzarne il costo fiscale in considerazione dell’esclusivo reinvestimento nel fine di interesse generale perseguito.

Ciò detto, per onestà intellettuale, vorrei chiarire un punto: a mio modesto avviso si tratta di una norma molto equivoca e datata.

Sarebbe ora di rivederla e riscriverla meglio, perché, per certi aspetti, figlia dello stesso equivoco di fondo in cui mi sembra incorso il presente dibattito: la confusione tra no profit e non profit.

Sarebbe l’occasione per fare chiarezza, sciogliendo alcuni dubbi che hanno sollevato contenzioso, soprattutto in relazione alla natura soggettiva o oggettiva dell’agevolazione stessa.

Un conto, però, è riscrivere una norma giusta ma confusa. Un altro è abrogarla tout court! Dall’oggi al domani. In assoluta controtendenza logica con la riforma del Terzo Settore appena approvata e corretta.

Bene il ripensamento annunciato dal Governo che, tuttavia, dovrà chiarire il regime transitoriamente applicabile tra l’effetto abrogativo ed il ripristino normativo.

Bene l’idea di riscrivere meglio la predetta norma.

Ancora meglio se, per il futuro, certi equivoci di fondo fossero chiariti prima… e non dopo. Se certe analisi fossero precedute da valutazioni tecniche adeguate (ci son state? C’è stato il tempo per farle?). Se certe modifiche normative, così fondamentali, fossero oggetto di un confronto con i diretti interessati e i tecnici che se ne occupano.

[1] Sul punto, più recentemente, vedi Cass., SS.UU., 29 dicembre 2006, n. 27619; risoluzione 19 luglio 2005, n. 91/E; circolare 17 dicembre 2007, n. 69/E. Per una spiegazione più tecnica, sia consentito il rinvio ad A. Mazzullo, Ripensare la fiscalità del Terzo Settore: dal no profit al non profit, in “il fisco” n. 28 del 14 luglio 2014, pag. 2769 e A. Mazzullo, Diritto dell’imprenditoria sociale, Giappichelli, 2019 (in corso di pubblicazione).

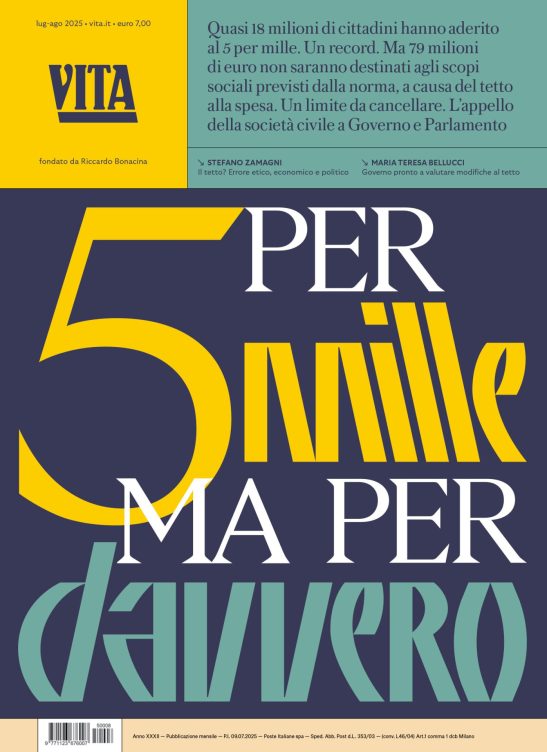

17 centesimi al giorno sono troppi?

Poco più di un euro a settimana, un caffè al bar o forse meno. 60 euro l’anno per tutti i contenuti di VITA, gli articoli online senza pubblicità, i magazine, le newsletter, i podcast, le infografiche e i libri digitali. Ma soprattutto per aiutarci a raccontare il sociale con sempre maggiore forza e incisività.