Non profit

MATERIA FISCALE: Irpeg Iva Decreto Legislativo 4 dicembre 1997, n. 460. Sez. I – Modifiche alla disciplina degli enti non commerciali in materia di imposte sul reddito e di imposta sul valore aggiunto.

di Redazione

Circolare 124 del 12.05.98 MATERIA FISCALE: Irpeg Iva Decreto Legislativo 4 dicembre 1997, n. 460. Sez. I – Modifiche alla disciplina degli enti non commerciali in materia di imposte sul reddito e di imposta sul valore aggiunto.

PREMESSA

1. QUALIFICAZIONE DEGLI ENTI NON COMMERCIALI

1.1 Nozione di ente non commerciale

1.2 Individuazione dell’oggetto esclusivo o principale dell’attivita’

1.3 Perdita della qualifica di ente non commerciale

1.4 Decorrenza della perdita della qualifica di ente non commerciale

2. REDDITO COMPLESSIVO DEGLI ENTI NON COMMERCIALI. OCCASIONALI RACCOLTE

PUBBLICHE DI FONDI E CONTRIBUTI PER LO SVOLGIMENTO CONVENZIONATO DI

ATTIVITA’

2.1 Reddito complessivo degli enti non commerciali. Art. 108, commi 1 e 2,

del T.U.I.R.

2.2 Occasionali raccolte pubbliche di fondi e contributi per lo svolgimento

convenzionato di attivita’. Art. 108, comma 2-bis, del T.U.I.R.

3. DETERMINAZIONE DEI REDDITI DEGLI ENTI NON COMMERCIALI E CONTABILITA’

SEPARATA

4. REGIMI FORFETARI DI DETERMINAZIONE DEL REDDITO DEGLI ENTI NON COMMERCIALI

4.1 Regime generale

4.2 Regime forfetario per le associazioni sportive, associazioni senza

scopo di lucro e pro-loco

4.3 Regime forfetario per l’attivita’ di assistenza fiscale resa dalle

associazioni sindacali e di categoria operanti nel settore agricolo

5. ENTI DI TIPO ASSOCIATIVO

5.1 Premessa

5.2 Imposte sui redditi

5.2.1 Disciplina generale degli Enti associativi

5.2.2 Regime agevolativo per particolari tipologie di enti associativi

5.3 Vincoli statutari per associazioni politiche, sindacali e di categoria,

religiose, assistenziali, culturali, sportive dilettantistiche, di

promozione sociale e di formazione extra-scolastica della persona

Art. 111, commi 4-quinques e 4-sexies, del T.U.I.R..

5.3.1 Termini per la predisposizione o l’adeguamento degli statuti

5.4 Imposta sul valore aggiunto

6. SCRITTURE CONTABILI DEGLI ENTI NON COMMERCIALI

7. AGEVOLAZIONI TEMPORANEE PER IL TRASFERIMENTO DI BENI PATRIMONIALI

7.1 Trasferimento a titolo gratuito di aziende o beni

7.1.1 Ambito oggettivo, condizioni e limiti

7.1.2 Agevolazioni ai fini delle imposte sui redditi

7.1.3 Agevolazioni ai fini delle imposte indirette

7.1.4 Trasferimento dell’unica azienda dell’imprenditore cedente

7.2 Esclusione dal patrimonio dell’impresa dell’ente non commerciale degli

immobili strumentali per destinazione

7.2.1 Condizione per avvalersi dell’opzione

7.2.2 Determinazione del valore cui applicare le aliquote

7.2.3 Effetti del mancato esercizio dell’opzione

7.2.4 Modalita’ di presentazione della dichiarazione di opzione

——————————————————————————

PREMESSA

Il decreto legislativo 4 dicembre 1997, n.460 (pubblicato nel

supplemento ordinario n.1/L alla Gazzetta Ufficiale n.1 del 2 gennaio 1998) ha

dato attuazione alle deleghe recate nei commi 186-187 dell’art. 3 della legge

23 dicembre 1996, n. 662, relativi al riordino della disciplina tributaria

degli enti non commerciali, e nei commi 188-189 del medesimo articolo 3,

concernenti la disciplina delle organizzazioni non lucrative di utilita’

sociale (ONLUS).

Il menzionato decreto legislativo e’ strutturato in due sezioni, la

prima riservata al riordino delle norme tributarie relative agli enti non

commerciali, la seconda alla definizione e regolamentazione delle ONLUS.

Sul piano sistematico il decreto legislativo in argomento non

costituisce una legge speciale in materia di enti non commerciali e

organizzazioni non lucrative di utilita’ sociale.

Il riordino della disciplina tributaria degli enti non commerciali e’

operato prevalentemente attraverso modifiche ed integrazioni del Testo Unico

delle imposte sui redditi, approvato con decreto del Presidente della

Repubblica 22 dicembre 1986, n. 917, nonche’ dell’art. 4 del decreto del

Presidente della Repubblica 26 ottobre 1972, n.633, istitutivo dell’imposta

sul valore aggiunto.

Per le ONLUS il regime agevolativo discende in gran parte da

interventi su singole leggi di imposta.

Le disposizioni recate dal decreto legislativo n. 460 del 1997 sono

entrate in vigore il 1 gennaio 1998 e, relativamente alle imposte sui

redditi, trovano applicazione a decorrere dal periodo d’imposta successivo a

quello in corso alla data del 31 dicembre 1997.

Con la presente circolare si forniscono i chiarimenti necessari al

fine di assicurare uniformita’ di interpretazione da parte degli uffici

interessati relativamente alle norme concernenti il riordino della disciplina

tributaria degli enti non commerciali, contenute nella Sezione I (artt. 1-9)

del decreto legislativo in oggetto.

Con successiva circolare verranno fornite istruzioni per

l’applicazione delle disposizioni riguardanti le organizzazioni non lucrative

di utilita’ sociale, contenute nella Sezione II del medesimo decreto

legislativo n. 460 del 1997.

1. QUALIFICAZIONE DEGLI ENTI NON COMMERCIALI

1.1 Nozione di ente non commerciale

Il decreto legislativo n. 460 del 1997, nel riordinare la disciplina

degli enti non commerciali, non ha apportato modifiche alla disposizione

recata dall’art. 87, comma 1, lettera c), del T.U.I.R. che fornisce la nozione

generale di “ente non commerciale”, individuando tale tipologia soggettiva

negli enti pubblici e privati diversi dalle societa’, che non hanno per

oggetto esclusivo o principale l’esercizio di attivita’ commerciali.

L’elemento distintivo degli enti non commerciali, anche a seguito del

citato decreto legislativo n.460 del 1997, e’ costituito, quindi, dal fatto di

non avere tali enti quale oggetto esclusivo o principale lo svolgimento di una

attivita’ di natura commerciale, intendendosi per tale l’attivita’ che

determina reddito d’impresa ai sensi dell’art. 51 del T.U.I.R..

Nessun rilievo assume, invece, ai fini della qualificazione dell’ente

non commerciale la natura (pubblica o privata) del soggetto, la rilevanza

sociale delle finalita’ perseguite, l’assenza del fine di lucro o la

destinazione dei risultati.

1.2 Individuazione dell’oggetto esclusivo o principale dell’attivita’

L’art. 87, comma 4, del T.U.I.R. stabilisce i criteri per

l’individuazione dell’oggetto esclusivo o principale dell’ente.

Tale disposizione e’ stata modificata dall’art. 1 del decreto

legislativo n.460 del 1997 che ha, altresi’, aggiunto allo stesso art. 87 un

ulteriore comma 4-bis.

Nella previgente formulazione l’anzidetto comma 4 dell’art. 87

disponeva che “l’oggetto esclusivo o principale dell’ente e’ determinato in

base all’atto costitutivo, se esistente in forma di atto pubblico o di

scrittura privata autenticata e, in mancanza, in base all’attivita’

effettivamente esercitata”.

La disposizione recata dal nuovo testo del comma 4 dell’art. 87

stabilisce che:

“4. L’oggetto esclusivo o principale dell’ente residente e’

determinato in base alla legge, all’atto costitutivo o allo statuto, se

esistenti in forma di atto pubblico o di scrittura privata autenticata o

registrata. Per oggetto principale si intende l’attivita’ essenziale per

realizzare direttamente gli scopi primari indicati dalla legge, dall’atto

costitutivo o dallo statuto”.

Il successivo comma 4-bis prevede che:

“4-bis. In mancanza dell’atto costitutivo o dello statuto nelle

predette forme, l’oggetto principale dell’ente residente e’ determinato in

base all’attivita’ effettivamente esercitata nel territorio dello Stato; tale

disposizione si applica in ogni caso agli enti non residenti”.

Le novita’ introdotte dal nuovo testo del comma 4 dell’art. 87 nonche’

dal successivo comma 4-bis sono le seguenti.

1) Il nuovo testo del comma 4 dell’art. 87, oltre che operare un esplicito

riferimento alla “legge” e allo “statuto” – modifiche queste di natura

meramente formale – contiene il riferimento, assente nella previgente

disposizione, alla “scrittura privata registrata”. E’ sufficiente, cioe’, per

l’individuazione dell’oggetto esclusivo o principale dell’attivita’ dell’ente

non commerciale, l’esistenza dell’atto costitutivo o dello statuto nella forma

della scrittura privata registrata, in alternativa all’atto pubblico o alla

scrittura privata autenticata.

2) Vengono, inoltre, differenziati i criteri per l’individuazione dell’oggetto

esclusivo o principale dell’attivita’, a seconda che l’ente sia o meno

residente nel territorio dello Stato.

a) Enti residenti

Per gli enti residenti l’oggetto esclusivo o principale dell’attivita’

e’ determinato in base alla legge (di regola per gli enti pubblici), all’atto

costitutivo o allo statuto, se esistente in forma di atto pubblico o di

scrittura privata autenticata o registrata.

In mancanza degli anzidetti atti o delle predette forme (atto pubblico

o scrittura privata autenticata o registrata) l’oggetto principale dell’ente

e’ determinato in base all’attivita’ effettivamente esercitata.

b) Enti non residenti

Per gli enti non residenti il comma 4-bis dell’art. 87 prevede che

l’esame dell’oggetto principale dell’attivita’ deve essere, in ogni caso,

svolto sulla base dell’attivita’ effettivamente esercitata nel territorio

dello Stato.

3) La previsione piu’ innovativa e di maggior rilievo rispetto alla previgente

disciplina e’ costituita dalla definizione dell’oggetto principale

dell’attivita’, recata dal novellato comma 4 dell’art. 87.

Secondo tale disposizione, per oggetto principale si intende

l’attivita’ essenziale per realizzare direttamente gli scopi primari dell’ente

indicati dalla legge, dall’atto costitutivo o dallo statuto.

Pertanto, ai fini della qualificazione dell’ente come commerciale o

non commerciale, occorre anzitutto avere riguardo alle previsioni contenute

nello statuto, nell’atto costitutivo o nella legge.

Nell’ipotesi in cui i menzionati atti prevedano lo svolgimento di

piu’ attivita’, di cui alcune di natura commerciale ed altre di natura non

commerciale, per la qualificazione dell’ente occorre fare riferimento

all’attivita’ che per lo stesso risulta essere essenziale, vale a dire quella

che gli consente il raggiungimento degli scopi primari e che tipicizza l’ente

medesimo.

Se l’attivita’ essenziale per realizzare direttamente gli scopi

primari e’ non commerciale, l’ente deve annoverarsi fra quelli non

commerciali, sia ai fini delle imposte sui redditi che dell’imposta sul valore

aggiunto e, conseguentemente, deve essere rispettivamente assoggettato alla

disciplina recata dal Titolo II, Capo III, del T.U.I.R. e dall’art. 4 del

D.P.R. n.633 del 1972 nonche’ alla disciplina contabile prevista per tale

categoria di enti.

Diversamente, l’ente, ancorche’ dichiari finalita’ non lucrative, e’

considerato ente commerciale quando l’attivita’ essenziale per la

realizzazione degli scopi tipici e’ di natura commerciale.

La definizione di ente non commerciale risultante dal riformulato

comma 4 dell’art. 87 del T.U.I.R. deve, tuttavia, essere confrontata con la

previsione dell’art. 6 del decreto legislativo n.460 del 1997 concernente “la

perdita della qualifica di ente non commerciale”.

1.3 Perdita della qualifica di ente non commerciale

L’art. 6 del decreto legislativo n.460 del 1997 ha introdotto nel

T.U.I.R. l’art. 111-bis, che, ai commi 1 e 2, dispone:

“1. Indipendentemente dalle previsioni statutarie, l’ente perde la

qualifica di ente non commerciale qualora eserciti prevalentemente attivita’

commerciale per un intero periodo d’imposta.

2. Ai fini della qualificazione commerciale dell’ente si tiene conto

anche dei seguenti parametri:

a) prevalenza delle immobilizzazioni relative all’attivita’ commerciale, al

netto degli ammortamenti, rispetto alle restanti attivita’.

Il raffronto va effettuato tra le immobilizzazioni relative all’attivita’

commerciale – tra le quali devono comprendersi tutte le tipologie indicate

nell’articolo 2424 del codice civile e cioe’ le immobilizzazioni materiali

quali fabbricati, impianti, macchinari, automezzi, mobili, ecc., le

immobilizzazioni immateriali quali brevetti, diritti d’autore, avviamento,

spese di impianto e cosi’ via e le immobilizzazioni finanziarie – e gli

investimenti relativi alle attivita’ istituzionali ivi compresi gli

investimenti relativi alle attivita’ decommercializzate.

b) prevalenza dei ricavi derivanti da attivita’ commerciali rispetto al valore

normale delle cessioni o prestazioni afferenti le attivita’ istituzionali;

c) prevalenza dei redditi derivanti da attivita’ commerciali rispetto alle

entrate istituzionali, intendendo per queste ultime i contributi, le

sovvenzioni, le liberalita’ e le quote associative.

Il raffronto va effettuato fra i componenti positivi del reddito d’impresa e

le entrate derivanti dall’attivita’ istituzionale. Al riguardo si precisa che,

per ragioni di ordine logico e sistematico, in coerenza con quanto stabilito

nella successiva lettera d), la locuzione “redditi derivanti da attivita’

commerciali”, contenuta nella disposizione in esame, deve essere correttamente

intesa come riferita ai componenti positivi del reddito d’impresa. Si precisa,

inoltre, che da entrambi i termini del raffronto vanno esclusi i contributi

percepiti per lo svolgimento di attivita’ aventi finalita’ sociale in regime

di convenzione o accreditamento; detti contributi, infatti, non concorrono

alla formazione del reddito degli enti non commerciali ai sensi dell’art. 108,

comma 2-bis, del T.U.I.R.).

d) prevalenza delle componenti negative inerenti all’attivita’ commerciale

rispetto alle restanti spese”.

L’art. 6 in esame ha dato attuazione al criterio dettato dall’art. 3, comma

187, lett. a), della legge delega n.662 del 1996, secondo cui il legislatore

avrebbe dovuto procedere alla “definizione della nozione di ente non

commerciale, conferendo rilevanza ad elementi di natura obiettiva connessi

all’attivita’ effettivamente esercitata”, provvedendo ad individuare elementi

di carattere oggettivo, la cui presenza consente di verificare in termini di

effettivita’ l’attivita’ prevalente.

La norma fondamentale, per verificare in termini di effettivita’ la

natura dell’ente dichiarata nell’atto costitutivo o nello statuto, e’ quella

recata dal primo comma dell’art. 111-bis del T.U.I.R. che contiene una

presunzione legale di perdita della qualifica di ente non commerciale,

qualora, indipendentemente dalle previsioni statutarie, l’ente eserciti quale

attivita’ principale un’attivita’ commerciale (in base all’art. 51 del

T.U.I.R.).

La qualifica di ente non commerciale, impressa dalla legge, dall’atto

costitutivo o dallo statuto, che consente all’ente di fruire della disciplina

degli enti non commerciali su base dichiarativa, va verificata, pertanto,

prendendo in esame l’attivita’ effettivamente svolta.

Il secondo comma dell’art. 111-bis indica, inoltre, alcuni parametri

che costituiscono “fatti indice di commercialita’”, i quali non comportano

automaticamente la perdita di qualifica di ente non commerciale, ma sono

particolarmente significativi e inducono ad un giudizio complessivo

sull’attivita’ effettivamente esercitata. Questa norma, in sostanza, non

contiene presunzioni assolute di commercialita’, ma traccia un percorso

logico, anche se non vincolante quanto alle conclusioni, per la qualificazione

dell’ente non commerciale, individuando parametri dei quali deve tenersi

anche conto (e non solo quindi) unitamente ad altri elementi di giudizio.

Non e’, pertanto, sufficiente il verificarsi di una o piu’ delle

condizioni stabilite dal secondo comma dell’art. 111-bis per poter ritenere

avvenuto il mutamento di qualifica, ma sara’ necessario, in ogni caso, un

giudizio complesso, che tenga conto anche di ulteriori elementi, finalizzato a

verificare che l’ente abbia effettivamente svolto per l’intero periodo

d’imposta prevalentemente attivita’ commerciale.

Come risulta espressamente dalla relazione illustrativa del decreto

legislativo in esame, i parametri indicati nel comma 2 dell’art. 111-bis del

T.U.I.R. costituiscono indizi valutabili in concorso con altri elementi

significativi, ivi comprese le caratteristiche complessive dell’ente. Il

verificarsi di una o piu’ delle circostanze indicate nel citato comma 2

dell’art. 111-bis in capo ad enti la cui attivita’ essenziale sia di natura

obiettivamente non commerciale (es., partiti politici, associazioni sindacali

e di categoria rappresentate nel CNEL) non puo’ di per se’ far venir meno la

qualifica non commerciale dell’ente, risultante dall’atto costitutivo o dallo

statuto, purche’ l’attivita’ effettivamente esercitata corrisponda in modo

obiettivo a quella espressamente indicata nelle previsioni statutarie. Resta

fermo che per l’attivita’ commerciale svolta dai predetti enti si applicano le

disposizioni in materia di reddito di impresa.

Per quanto riguarda il significato dell’espressione “intero periodo

d’imposta”, contenuta nel comma 1 dell’art. 111-bis, occorre chiarire che tale

lasso di tempo costituisce soltanto una proiezione temporale di osservazione

dell’attivita’ dell’ente, essendo poi sufficiente, per valutare la prevalenza

dell’attivita’ commerciale, che tale prevalenza sussista per la maggior parte

del periodo d’imposta.

Quindi, in presenza di attivita’ commerciale prevalente per la maggior

parte del periodo d’imposta l’ente perde la qualifica di ente non commerciale

a decorrere dall’inizio del medesimo periodo.

Si precisa, inoltre, che le attivita’ “decommercializzate” di cui agli

artt. 108 e 111 del T.U.I.R. non devono essere computate ai fini

dell’applicazione dei parametri di cui al comma 2 citato, in quanto, per

espressa previsione normativa, non danno luogo a reddito d’impresa.

Si evidenzia, inoltre, che il comma 2 dell’art. 6 del decreto

legislativo n.460 del 1997 stabilisce espressamente che la perdita della

qualifica di ente non commerciale ai fini delle imposte sui redditi vale anche

ai fini dell’I.V.A.

Le norme sulla perdita della qualifica di ente non commerciale, per

esplicita previsione contenuta nel comma 4 dell’art. 111-bis del T.U.I.R., non

si applicano agli enti ecclesiastici riconosciuti come persone giuridiche agli

effetti civili. Per gli anzidetti enti valgono, comunque, i criteri dettati

dall’art. 87 del T.U.I.R.. In ogni caso, per l’attivita’ commerciale

eventualmente svolta da tali enti si applicano le disposizioni in materia di

reddito di impresa.

1.4 Decorrenza della perdita della qualifica di ente non commerciale.

Il comma 3 dell’art. 111-bis prevede che:

ô”3. Il mutamento di qualifica opera a partire dal periodo d’imposta in cui

vengono meno le condizioni che legittimano le agevolazioni e comporta

l’obbligo di comprendere tutti i beni facenti parte del patrimonio dell’ente

nell’inventario di cui all’articolo 15 del decreto del Presidente della

Repubblica 29 settembre 1973, n.600. L’iscrizione nell’inventario deve essere

effettuata entro sessanta giorni dall’inizio del periodo di imposta in cui ha

effetto il mutamento di qualifica secondo i criteri di cui al decreto del

Presidente della Repubblica 23 dicembre 1974, n. 689″.

Il tenore letterale della norma comporta che, a differenza di quanto

previsto da altre disposizioni tributarie, il mutamento di qualifica spiega

effetti fin dall’inizio del periodo di imposta in cui lo stesso si verifica.

In tal modo viene assicurata una perfetta corrispondenza tra le modalita’ di

tassazione e l’effettiva attivita’ svolta dall’ente nel periodo di imposta

stesso, evitando nel contempo possibili manovre elusive.

Si rende, pertanto, necessario, per l’ente interessato, operare fin

dall’inizio del periodo di imposta una valutazione prospettica della propria

attivita’ ai fini della corretta qualificazione tributaria. Da quanto sopra

discende per l’ente l’opportunita’ di porre in essere gli adempimenti

contabili previsti dalla normativa vigente per gli enti commerciali fin

dall’inizio del periodo di imposta nel quale l’ente stesso ritenga di assumere

la qualifica di ente commerciale, onde evitare la ricostruzione del reddito

sulla base di elementi presuntivi nonche’ l’applicazione delle sanzioni per la

violazione delle norme relative alla tenuta della contabilita’.

E’ appena il caso di precisare che, ai fini dell’istituzione della

predetta contabilita’, occorre attivare un prospetto delle attivita’ e delle

passivita’ redatto con i criteri di cui al D.P.R. n.689 del 1974 nonche’ le

scritture contabili di cui agli artt. 14 e seguenti del D.P.R. n.600 del 1973.

2. REDDITO COMPLESSIVO DEGLI ENTI NON COMMERCIALI. OCCASIONALI RACCOLTE

PUBBLICHE DI FONDI E CONTRIBUTI PER LO SVOLGIMENTO CONVENZIONATO DI

ATTIVITA’

2.1 Reddito complessivo degli enti non commerciali. Art. 108, commi 1 e 2, del

T.U.I.R.

Il decreto legislativo n.460 del 1997 non ha apportato modifiche ai

commi 1 e 2 dell’art. 108 del T.U.I.R., che stabiliscono i principi

fondamentali per la determinazione del reddito complessivo degli enti non

commerciali.

Il testo dei commi 1 e 2 dell’art. 108 e’ il seguente.

“1. Il reddito complessivo degli enti non commerciali di cui alla

lettera c) del comma 1 dell’articolo 87 e’ formato dai redditi fondiari, di

capitale, di impresa e diversi, ovunque prodotti e quale ne sia la

destinazione, ad esclusione di quelli esenti dall’imposta e di quelli soggetti

a ritenuta alla fonte a titolo di imposta o ad imposta sostitutiva. Per i

medesimi enti non si considerano attivita’ commerciali le prestazioni di

servizi non rientranti nell’articolo 2195 del codice civile rese in

conformita’ alle finalita’ istituzionali dell’ente senza specifica

organizzazione e verso pagamento di corrispettivi che non eccedono i costi di

diretta imputazione.

2. Il reddito complessivo e’ determinato secondo le disposizioni

dell’articolo 8″.

Si ricorda, in proposito, che per gli enti non commerciali, a

differenza di quanto avviene per le societa’ e per gli enti commerciali, il

reddito complessivo imponibile non e’ formato da un’unica categoria reddituale

(reddito di impresa) nella quale confluiscono i proventi di qualsiasi fonte;

infatti, per tali enti, il reddito complessivo si determina sulla base della

somma dei redditi appartenenti alle varie categorie reddituali ( redditi

fondiari, di capitale, redditi d’impresa e redditi diversi).

La norma non attribuisce rilevanza ne’ al luogo di produzione dei

redditi ne’ alla destinazione degli stessi.

Si segnala che e’ rimasta invariata la previsione di non

commercialita’ delle prestazioni di servizi non rientranti nell’art. 2195 del

codice civile rese in conformita’ alle finalita’ istituzionali dell’ente senza

specifica organizzazione e verso pagamento di corrispettivi che non eccedono i

costi di diretta imputazione.

Continua, altresi’, ad applicarsi la disposizione recata dall’articolo

8 del T.U.I.R. concernente, tra l’altro, il riporto delle perdite derivanti

dall’esercizio delle imprese commerciali in contabilita’ ordinaria.

2.2 Occasionali raccolte pubbliche di fondi e contributi per lo svolgimento

convenzionato di attivita’. Art. 108, comma 2-bis, del T.U.I.R.

In attuazione del disposto del comma 187, lettere b) e d), dell’art.3,

della legge n.662 del 1996, che indicavano quali criteri direttivi per il

legislatore delegato l'”esclusione dall’imposizione dei contributi corrisposti

da amministrazioni pubbliche ad enti non commerciali, aventi fine sociale, per

lo svolgimento convenzionato di attivita’ esercitate in conformita’ ai propri

fini istituzionali” e l'”esclusione da ogni imposta delle raccolte pubbliche

di fondi effettuate occasionalmente, anche mediante offerta di beni ai

sovventori, in concomitanza di celebrazioni, ricorrenze o campagne di

sensibilizzazione”, l’art. 2, comma 1, del decreto legislativo n.460 del 1997

ha aggiunto all’articolo 108 del T.U.I.R. il comma 2-bis.

Tale comma prevede che:

“2-bis. Non concorrono in ogni caso alla formazione del reddito degli

enti non commerciali di cui alla lettera c) del comma 1 dell’articolo 87:

a) i fondi pervenuti ai predetti enti a seguito di raccolte pubbliche

effettuate occasionalmente, anche mediante offerte di beni di modico valore o

di servizi ai sovventori, in concomitanza di celebrazioni, ricorrenze o

campagne di sensibilizzazione;

b) i contributi corrisposti da amministrazioni pubbliche ai predetti enti per

lo svolgimento convenzionato o in regime di accreditamento di cui all’art. 8,

comma 7, del decreto legislativo 30 dicembre 1992, n.502, come sostituito

dall’articolo 9, comma 1, lettera g), del decreto legislativo 7 dicembre 1993,

n.517, di attivita’ aventi finalita’ sociali esercitate in conformita’ ai fini

istituzionali degli enti stessi.”.

Il comma 2 dello stesso articolo 2 del decreto legislativo n.460 del

1997 prevede, inoltre, che:

“2. Le attivita’ indicate nell’art. 108, comma 2-bis, lettera a), del

Testo Unico delle imposte sui redditi, approvato con decreto del Presidente

della Repubblica 22 dicembre 1986, n.917, come modificato dal comma 1, fermo

restando il regime di esclusione dall’imposta sul valore aggiunto, sono

esenti da ogni altro tributo.”.

Le disposizioni sopra riportate vengono di seguito esaminate.

a) Occasionali raccolte pubbliche di fondi

La lettera a) del comma 2-bis dell’art. 108 del T.U.I.R. sottrae

dall’imposizione, ai fini delle imposte sui redditi, i fondi pervenuti a

seguito di raccolte pubbliche occasionali anche con scambio/offerta di beni di

modico valore (es. cessioni di piante o frutti) o di servizi a coloro che

fanno le offerte. La norma trova un precedente analogo nella disposizione

dell’art. 1, lett. a), del D.M. 25 maggio 1995, concernente le attivita’

marginali delle organizzazioni di volontariato.

Per espressa previsione del comma 2 dell’art. 2 del decreto

legislativo n.460 del 1997 le anzidette attivita’ fruiscono, oltre che

dell’esclusione dal campo di applicazione dell’imposta sul valore aggiunto,

dell’esenzione da ogni altro tributo, sia erariale che locale.

L’esclusione delle iniziative in argomento dall’imposizione

tributaria, che tende ad incentivare una delle forme piu’ cospicue di

finanziamento per molti enti non commerciali, e’ subordinata alle seguenti

condizioni:

1) deve trattarsi di iniziative occasionali;

2) la raccolta dei fondi deve avvenire in concomitanza di celebrazioni,

ricorrenze o campagne di sensibilizzazione;

3) i beni ceduti per la raccolta dei fondi devono essere di modico valore.

Si segnala che a tutela della fede pubblica e’ prevista dall’art. 8

del decreto legislativo n. 460 del 1997 una rigorosa rendicontazione delle

attivita’ di raccolta dei fondi, di cui si trattera’ nel paragrafo relativo

alle scritture contabili degli enti non commerciali.

b) Contributi per lo svolgimento convenzionato di attivita’

La lett. b) del nuovo comma 2-bis dell’articolo 108 prevede che non

concorrono a formare il reddito degli enti non commerciali i contributi loro

corrisposti da enti pubblici per lo svolgimento di attivita’ in regime di

convenzione o di accreditamento (tale ultimo regime e’ tipico dell’area

sanitaria).

L’agevolazione e’ subordinata alle seguenti condizioni:

1) deve trattarsi di attivita’ aventi finalita’ sociali;

2) le attivita’ devono essere svolte in conformita’ alle finalita’

istituzionali dell’ente.

Le finalita’ sociali devono ricomprendersi fra le finalita’ tipiche

dell’ente.

Circa la natura dei contributi agevolati si fa presente che la norma,

facendo riferimento in generale ai contributi corrisposti da amministrazioni

pubbliche per lo svolgimento convenzionato o in regime di accreditamento di

attivita’ aventi finalita’ sociali esercitate in conformita’ ai fini

istituzionali dell’ente, non opera alcuna distinzione tra contributi a fondo

perduto e contributi che hanno natura di corrispettivi. Si deve ritenere,

pertanto, che rientrano nella sfera applicativa dell’agevolazione anche i

contributi che assumono natura di corrispettivi.

3. DETERMINAZIONE DEI REDDITI DEGLI ENTI NON COMMERCIALI E CONTABILITA’

SEPARATA

L’art. 3 del decreto legislativo n.460 del 1997 modifica l’art. 109

del T.U.I.R. concernente la determinazione dei redditi degli enti non

commerciali.

Le modifiche apportate non riguardano il comma 1 dell’art. 109 in

esame, di cui rimane, pertanto, invariata l’attuale formulazione:

“1. I redditi e le perdite che concorrono a formare il reddito

complessivo degli enti non commerciali sono determinati distintamente per

ciascuna categoria in base al risultato complessivo di tutti i cespiti che vi

rientrano. Si applicano, se nel presente capo non e’ diversamente stabilito,

le disposizioni del titolo I relative ai redditi delle varie categorie”.

Vengono, invece, sostituiti i commi 2 e 3 dello stesso articolo, viene

aggiunto un ulteriore comma 3-bis e viene modificato il comma 4-bis.

Si riportano i commi 2, 3 e 3-bis del citato articolo 109:

“2. Per l’attivita’ commerciale esercitata gli enti non commerciali hanno

l’obbligo di tenere la contabilita’ separata.

3. Per l’individuazione dei beni relativi all’impresa si applicano le

disposizioni di cui all’articolo 77, commi 1 e 3-bis.

3-bis. Le spese e gli altri componenti negativi relativi a beni e servizi

adibiti promiscuamente all’esercizio di attivita’ commerciali e di altre

attivita’, sono deducibili per la parte del loro importo che corrisponde al

rapporto tra l’ammontare dei ricavi e altri proventi che concorrono a formare

il reddito d’impresa e l’ammontare complessivo di tutti i ricavi e proventi;

per gli immobili utilizzati promiscuamente e’ deducibile la rendita catastale

o il canone di locazione anche finanziaria per la parte del loro ammontare che

corrisponde al predetto rapporto”.

Dal punto di vista sostanziale la sostituzione del comma 2 risulta di

particolare rilevanza, perche’ tale comma introduce una disposizione del tutto

innovativa.

La disposizione recata dal previgente comma 2 dell’art. 109 del

T.U.I.R consentiva agli enti non commerciali di tenere una contabilita’ unica

e comprensiva sia dei fatti commerciali che di quelli istituzionali.

La norma del nuovo comma 2 del citato art. 109 , nell’intento di

rendere piu’ trasparente la contabilita’ commerciale degli enti non

commerciali e di evitare ogni commistione con l’attivita’ istituzionale, anche

al fine di individuare piu’ agevolmente l’oggetto principale dell’ente e la

sua reale qualificazione, impone, in via generale, agli enti non commerciali

per l’attivita’ commerciale eventualmente esercitata l’obbligo della

contabilita’ separata a partire dal periodo di imposta successivo a quello in

corso alla data del 31 dicembre 1997.

Riguardo alle spese e agli altri componenti negativi relativi ai beni

e servizi adibiti promiscuamente per l’esercizio di attivita’ commerciali e

per altre attivita’, il criterio per la loro deducibilita’ e’ indicato

nell’attuale comma 3-bis, che riproduce sostanzialmente il secondo periodo del

previgente comma 2.

Il limite di deducibilita’ delle spese e dei componenti negativi

anzidetti e’ determinato sulla base del rapporto tra l’ammontare dei ricavi e

degli altri proventi che concorrono a formare il reddito d’impresa e

l’ammontare complessivo di tutti i ricavi e proventi.

Per gli immobili utilizzati promiscuamente si deduce la rendita

catastale o il canone di locazione anche finanziaria per la parte

corrispondente a detto rapporto.

Il comma 3 dell’art. 109, nel testo introdotto dal decreto legislativo

n.460 del 1997, chiarisce, poi, che per l’individuazione dei beni relativi

all’impresa si applicano le disposizioni recate dall’art. 77, commi 1 e 3-bis

del T.U.I.R. relative all’impresa individuale in rapporto ai beni personali

della persona fisica; con cio’ presupponendo la previa inclusione degli stessi

nell’inventario anche in caso di provenienza dal patrimonio relativo

all’attivita’ istituzionale.

L’art. 7 del decreto legislativo n.460 del 1997, nel modificare l’art.

114 del T.U.I.R., estende agli enti non residenti l’obbligo, previsto dal

comma 2 del citato art. 109, relativo alla tenuta della contabilita’ separata

per l’attivita’ commerciale svolta nel territorio dello Stato nonche’

l’applicabilita’ delle disposizioni recate dai commi 3 e 3-bis dello stesso

art. 109 del T.U.I.R..

Ai sensi del comma 4-bis dell’art. 109, l’obbligo di tenere la

contabilita’ separata non si applica agli enti soggetti alle disposizioni in

materia di contabilita’ pubblica qualora siano osservate le modalita’ previste

per la contabilita’ pubblica obbligatoria tenuta a norma di legge dagli stessi

enti.

4. REGIMI FORFETARI DI DETERMINAZIONE DEL REDDITO DEGLI ENTI NON COMMERCIALI

4.1 Regime generale

L’art. 4 del decreto legislativo n.460 del 1997 da’ attuazione al

comma 187, lett. e), dell’art. 3 della legge n.662 del 1996, secondo il quale

il riordino della disciplina degli enti non commerciali doveva essere

informato, fra l’altro, alla “previsione omogenea di regimi di imposizione

semplificata ai fini delle imposte sui redditi e dell’imposta sul valore

aggiunto nei confronti degli enti non commerciali che hanno conseguito

proventi da attivita’ commerciali entro limiti predeterminati, anche mediante

l’adozione di coefficienti o di imposte sostitutive”.

In particolare la norma in commento inserisce, dopo l’art. 109 del

T.U.I.R., l’art. 109-bis che introduce un regime forfetario per la

determinazione del reddito d’impresa, generalizzato a tutti gli enti non

commerciali ammessi alla tenuta della contabilita’ semplificata ai sensi

dell’art. 18 del D.P.R. 29 settembre 1973, n.600.

La norma non prevede parallelamente regimi di imposizione semplificata

in materia di imposta sul valore aggiunto, in ordine alla quale restano

applicabili i criteri generali previsti dalla normativa recata dal D.P.R.

n.633 del 1972 in relazione alle specifiche attivita’ esercitate.

Si precisa che possono fruire del regime di determinazione forfetaria

del reddito di cui all’art. 109-bis in esame solo gli enti non commerciali nei

confronti dei quali ricorrano i presupposti dell’art. 18 del D.P.R. n.600 del

1973 citato.

Il reddito d’impresa si determina forfetariamente applicando anzitutto

all’ammontare dei ricavi di cui all’art. 53 del T.U.I.R. conseguiti

nell’esercizio di attivita’ commerciali un coefficiente di redditivita’,

differenziato per tipo di attivita’ (attivita’ di prestazioni di servizi e

altre attivita’) e per scaglioni di ricavi.

I coefficienti di redditivita’ sono i seguenti.

a) Attivita’ di prestazioni di servizi:

fino a lire 30.000.000 di ricavi 15%

da lire 30.000.001 fino a lire 360.000.000 di ricavi 25%

b) Altre attivita’:

fino a lire 50.000.000 di ricavi 10%

da lire 50.000.001. fino a lire 1.000.000.000 di ricavi 15%

Si precisa che, qualora i predetti limiti di ricavi (lire 360 milioni

e lire 1 miliardo) risultino superati alla chiusura del periodo d’imposta, non

potra’ trovare applicazione per il periodo medesimo il regime di

determinazione forfetaria del reddito.

Nell’ipotesi di contemporaneo esercizio di attivita’ di prestazioni di

servizi e di altre attivita’ si applica il coefficiente stabilito per

l’ammontare dei ricavi relativi all’attivita’ prevalente. In mancanza della

distinta annotazione dei ricavi si considerano prevalenti le attivita’ di

prestazioni di servizi (comma 2 dell’art. 109-bis).

Al reddito determinato applicando i coefficienti di redditivita’ si

aggiunge poi l’ammontare dei componenti positivi del reddito d’impresa di cui

agli articoli 54 (plusvalenze patrimoniali), 55 (sopravvenienze attive), 56

(dividendi ed interessi) e 57 (proventi immobiliari) del T.U.I.R..

Il regime forfetario di determinazione del reddito in esame puo’

trovare applicazione fino a quando non vengono superati i limiti

sopraindicati.

I commi 4 e 5 dell’art. 109-bis del T.U.I.R. stabiliscono le modalita’

per fruire del regime forfetario in argomento attraverso l’esercizio di una

specifica opzione. Si riporta di seguito il testo dei citati commi 4 e 5.

“4. L’opzione e’ esercitata nella dichiarazione annuale dei redditi ed

ha effetto dall’inizio del periodo d’imposta nel corso del quale e’ esercitata

fino a quando non e’ revocata e comunque per un triennio. La revoca

dell’opzione e’ effettuata nella dichiarazione annuale dei redditi ed ha

effetto dall’inizio del periodo d’imposta nel corso del quale la dichiarazione

stessa e’ presentata.

5. Gli enti che intraprendono l’esercizio di impresa commerciale

esercitano l’opzione nella dichiarazione da presentare ai sensi dell’art. 35

del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, e

successive modificazioni”.

Si deve tuttavia precisare che i predetti commi 4 e 5 dell’art.

109-bis del T.U.I.R. sono da ritenersi superati in forza dei principi generali

che emergono dalle disposizioni contenute nel regolamento recante il “riordino

della disciplina delle opzioni in materia di imposta sul valore aggiunto e di

imposte dirette”, approvato con D.P.R. 10 novembre 1997, n. 442 (pubblicato

nella G.U. n. 298 del 23 dicembre 1997).

Infatti, anche se il predetto regolamento fa esplicito riferimento

alle opzioni o revoche “di regimi di determinazione dell’imposta o di regimi

contabili” deve ritenersi che le previsioni in esso contenute in ordine al

riconoscimento dei “comportamenti concludenti del contribuente” trovino

applicazione anche ai fini della determinazione forfetaria del reddito.

A tale conclusione si perviene in considerazione del fatto che il

predetto regime di determinazione forfetaria del reddito, si correla ad un

regime di contabilita’ semplificata (art. 18 e art. 20, comma 3, del DPR n.600

del 1973.)

Peraltro, poiche’ il comportamento concludente correlato

all’applicazione del regime forfetario di determinazione del reddito si

esplica e si esaurisce in sede di dichiarazione dei redditi, nell’ottica di

semplificazione degli adempimenti del contribuente si ritiene non necessaria

la comunicazione dell’opzione prevista dall’art. 2 del DPR n. 442 del 1997.

Detta comunicazione di opzione non si rende necessaria neppure ai fini

dell’adozione delle particolari semplificazioni contabili previste dall’art.

3, comma 166, della legge 23 dicembre 1996, n. 662, estese – in forza del

nuovo comma 3 dell’art. 20 del DPR n. 600 del 1973 ( introdotto con l’art. 8

del decreto legislativo n. 460 del 1997 ) – agli enti non commerciali che

abbiano conseguito nell’anno solare precedente ricavi non superiori a lire 30

milioni, relativamente alle prestazioni di servizi, ovvero a lire 50 milioni

negli altri casi e che sono pertanto assoggettabili alla determinazione

forfetaria del reddito. Infatti, come chiarito con la circolare n. 10/ E del

17 gennaio 1997, i contribuenti che si avvalgono delle predette

semplificazioni contabili non sono tenuti ad assolvere alcun particolare

adempimento di carattere formale, non dovendo comunicare alcuna opzione agli

Uffici finanziari.

Al riguardo si precisa che, in presenza dei citati presupposti, la

contabilita’ semplificata di cui al citato art. 3, comma 166, della legge n.

662 del 1996, resta valida ancorche’, nel periodo d’imposta in cui detta

contabilita’ semplificata e’ adottata, vengano superati i limiti previsti per

l’applicazione del regime forfetario di determinazione del reddito (lire 360

milioni o 1 miliardo di ricavi) e, pertanto, detto regime forfetario non si

renda di fatto piu’ applicabile all’ente non commerciale che conseguentemente

determina il reddito secondo le regole generali.

Per gli specifici chiarimenti concernenti gli adempimenti connessi

all’adozione della predetta contabilita’ semplificata, si fa rinvio al

paragrafo concernente le scritture contabili.

4.2 Regime forfetario per le associazioni sportive, associazioni senza scopo

di lucro e pro-loco.

Per espressa previsione del nuovo art. 109-bis, comma 1, del T.U.I.R.

e’ fatto salvo il particolare regime forfetario di determinazione del reddito

gia’ previsto per le associazioni sportive dilettantistiche, le associazioni

senza scopo di lucro e le pro-loco.

Il regime forfetario in favore delle associazioni sportive

dilettantistiche e’ stato introdotto dalla legge 16 dicembre 1991, n.398, ed

e’ stato esteso, in forza del decreto-legge 30 dicembre 1991, n.417,

convertito dalla legge 6 febbraio 1992, n.66, alle associazioni senza fine di

lucro e alle associazioni pro-loco. Considerato che l’anzidetto regime e’

richiamato dall’art. 109-bis del T.U.I.R. concernente “regime forfetario degli

enti non commerciali”, deve ritenersi confermato l’orientamento assunto con

circolare della soppressa Direzione Generale delle Imposte Dirette n.1 datata

11 febbraio 1992, secondo il quale a tale regime le anzidette associazioni

possono accedere sempreche’ si qualifichino come enti non commerciali sulla

base di quanto chiarito nei precedenti paragrafi.

Il reddito e’ determinato applicando il coefficiente di redditivita’

del 6% ai proventi di natura commerciale e aggiungendo le plusvalenze

patrimoniali.

Il regime forfetario si applica alle associazioni che nel periodo

d’imposta precedente abbiano conseguito dall’esercizio di attivita’

commerciali proventi per un importo complessivo limitato, aggiornato di anno

in anno, e da ultimo fissato, con D.M. 28 novembre 1997, in lire 128.411.000.

Si precisa inoltre che, per quanto concerne le modalita’ di esercizio

dell’opzione per il regime di cui alla citata legge n. 398 del 1991, si deve

tener conto delle disposizioni del richiamato D.P.R. n. 442 del 1997.

4.3 Regime forfetario per l’attivita’ di assistenza fiscale resa dalle

associazioni sindacali e di categoria operanti nel settore agricolo

Il regime forfetario previsto in via generale dall’art. 109-bis del

T.U.I.R. per gli enti non commerciali ammessi alla contabilita’ semplificata

non ha abrogato il regime forfetario disciplinato dall’art. 78, comma 8, della

legge 30 dicembre 1991, n. 413, come successivamente integrato dall’art. 62,

comma 1, lett. a), del decreto-legge 30 agosto 1993, n.331, convertito dalla

legge 29 ottobre 1993, n.427.

Quest’ultimo regime, infatti, limitato all’attivita’ di assistenza

fiscale resa nei confronti degli associati dalle associazioni sindacali e di

categoria operanti nel settore agricolo, si configura come regime naturale,

per le anzidette associazioni che possono, invece, su opzione determinare il

reddito e l’imposta sul valore aggiunto nei modi ordinari.

Per l’attivita’ di assistenza fiscale resa agli associati dalle

associazioni sindacali e di categoria operanti nel settore agricolo, pertanto,

il reddito imponibile e l’IVA si determinano di regola forfetariamente,

secondo il citato art. 78, comma 8, della legge n.413 del 1991 , salvo opzione

per il regime di determinazione del reddito e dell’imposta sul valore aggiunto

nei modi ordinari.

In particolare l’art. 78, comma 8, in esame al terzo periodo prevede

che per l’attivita’ di assistenza fiscale resa agli associati da associazioni

sindacali e di categoria operanti nel settore agricolo, il reddito imponibile

e’ determinato applicando all’ammontare dei ricavi il coefficiente di

redditivita’ del 9% e l’imposta sul valore aggiunto e’ determinata riducendo

l’imposta relativa alle operazioni imponibili in misura pari a un terzo del

loro ammontare, a titolo di detrazione forfetaria dell’imposta afferente gli

acquisti e le importazioni.

Per le attivita’ commerciali eventualmente esercitate, diverse da

quelle di assistenza fiscale di cui all’art. 78, comma 8, della legge n. 413

del 1991, puo’ applicarsi il regime forfetario generale disciplinato

dall’art. 109-bis del T.U.I.R. sempreche’, ovviamente, sussistano i

presupposti ivi previsti.

Al riguardo si precisa che i ricavi derivanti da tali altre attivita’

commerciali eventualmente esercitate devono essere autonomamente considerati

sia ai fini del limite dei ricavi che dei coefficienti di redditivita’

indicati nell’art. 109-bis citato.

5. ENTI DI TIPO ASSOCIATIVO

5.1 Premessa.

Gli enti non commerciali di tipo associativo sono destinatari di uno

speciale regime tributario di favore sia ai fini delle imposte sui redditi che

ai fini dell’imposta sul valore aggiunto.

Tali enti costituiscono, pertanto, una specie del piu’ ampio genere

degli enti non commerciali.

Cio’ comporta, in sostanza, che gli enti di tipo associativo, che

devono qualificarsi come enti non commerciali in base ai criteri dettati

dall’art. 87 del T.U.I.R. e dall’art. 4 del D.P.R. n.633 del 1972 nonche’ alla

luce della disposizione dell’articolo 111-bis dello stesso T.U.I.R., sono

assoggettati, in via generale, sia in materia di imposte sui redditi che in

materia d’imposta sul valore aggiunto, alla disciplina propria degli enti non

commerciali, ma relativamente alle attivita’ rese all’interno della vita

associativa fruiscono di un trattamento agevolato in presenza delle condizioni

espressamente indicate a tal fine dalla legge.

5.2 Imposte sui redditi.

In materia di imposte sui redditi si applicano in particolare agli

enti associativi le disposizioni dettate dall’art. 108 del T.U.I.R., ivi

comprese quelle del nuovo comma 2-bis, concernenti l’intassabilita’ della

occasionale raccolta di fondi e dei contributi pubblici corrisposti per

attivita’ svolte in regime di convenzione o di accreditamento.

Trovano, altresi’, applicazione nei confronti di tali enti le norme

recate dagli articoli 109, 109-bis e 110 del T.U.I.R.

La disciplina di favore propria degli enti non commerciali di tipo

associativo e’ recata dall’art. 111 del T.U.I.R.

Tale articolo e’ stato modificato dall’art. 5 del decreto legislativo

n.460 del 1997.

In materia di obblighi contabili, agli enti non commerciali di tipo

associativo si applicano le disposizioni dell’art. 20 del D.P.R. 29 settembre

1973, n.600, come modificato dall’art. 8 del decreto legislativo in esame (v.

paragrafo relativo alle scritture contabili).

5.2.1 Disciplina generale degli Enti associativi.

ART. 111, COMMI 1 E 2, DEL T.U.I.R.

Riguardo al regime agevolativo proprio degli enti associativi recato

dall’art. 111 del T.U.I.R. si precisa che le modifiche apportate dall’art. 5

del decreto legislativo in argomento non interessano i commi 1 e 2

dell’articolo in esame.

Pertanto, restano invariate le disposizioni recate da tali commi il

cui testo e’ il seguente:

“1. Non e’ considerata commerciale l’attivita’ svolta nei confronti degli

associati o partecipanti, in conformita’ alle finalita’ istituzionali, dalle

associazioni, dai consorzi e dagli altri enti non commerciali di tipo

associativo. Le somme versate dagli associati o partecipanti a titolo di quote

o contributi associativi non concorrono a formare il reddito complessivo.

2. Si considerano tuttavia effettuate nell’esercizio di attivita’ commerciali,

salvo il disposto del secondo periodo del comma 1 dell’articolo 108, le

cessioni di beni e le prestazioni di servizi agli associati o partecipanti

verso pagamento di corrispettivi specifici, compresi i contributi e le quote

supplementari determinati in funzione delle maggiori o diverse prestazioni

alle quali danno diritto. Detti corrispettivi concorrono alla formazione del

reddito complessivo come componenti del reddito di impresa o come redditi

diversi secondo che le relative operazioni abbiano carattere di abitualita’ o

di occasionalita’”.

Il comma 1 dell’art. 111 sancisce l’esclusione dall’ambito della

commercialita’ dell’attivita’ svolta da associazioni, consorzi ed altri enti

associativi nei confronti degli associati o partecipanti, sempre che la stessa

sia esercitata in conformita’ alle finalita’ istituzionali e in assenza di una

specifica corrispettivita’, e la conseguente intassabilita’ delle somme

versate dagli associati o partecipanti a titolo di quote o contributi

associativi.

Il comma 2 dello stesso art. 111 conferma la natura commerciale delle

cessioni di beni e delle prestazioni di servizi rese, ancorche’ in conformita’

alle finalita’ istituzionali, agli associati o partecipanti verso pagamento di

corrispettivi specifici, compresi i contributi e le quote supplementari

determinati in funzione delle maggiori o diverse prestazioni alle quali danno

diritto. Le quote differenziate costituiscono in sostanza il corrispettivo

dovuto in base ad un rapporto sinallagmatico instaurato tra soci ed ente.

I corrispettivi specifici resi per cessioni di beni e prestazioni di

servizi ad associati o partecipanti si considerano componenti del reddito

d’impresa o redditi diversi, secondo che le relative operazioni abbiano

carattere di abitualita’ o occasionalita’.

E’ appena il caso di precisare che l’attivita’ “esterna” degli enti

associativi, quella cioe’ resa da tali enti nei confronti dei terzi, continua

a restare, di regola, fuori dalla sfera di applicazione dell’art. 111 del

T.U.I.R.

5.2.2 Regime agevolativo per particolari tipologie di enti associativi

Le novita’ introdotte nell’art. 111 del T.U.I.R. dal decreto

legislativo n.460 del 1997 riguardano la disciplina agevolativa dettata per

singole tipologie di associazioni, “privilegiate” in relazione al carattere

specifico dell’attivita’ esercitata.

Tale disciplina era contenuta nel previgente testo dell’art. 111,

comma 3, secondo il quale:

“3. Per le associazioni politiche, sindacali e di categoria, religiose,

assistenziali, culturali e sportive, non si considerano effettuate

nell’esercizio di attivita’ commerciali, in deroga al comma 2, le cessioni di

beni e le prestazioni di servizi verso pagamento di corrispettivi specifici

effettuate, in conformita’ alle finalita’ istituzionali, nei confronti degli

associati o partecipanti, di altre associazioni che svolgono la medesima

attivita’ e che per legge, regolamento o statuto fanno parte di un’unica

organizzazione locale o nazionale, dei rispettivi associati o partecipanti e

dei tesserati dalle rispettive organizzazioni nazionali, nonche’ le cessioni

anche a terzi di proprie pubblicazioni cedute prevalentemente agli associati.

Per le cessioni di beni e le prestazioni di servizio effettuate da

associazioni culturali o sportive costituite ai sensi dell’articolo 36 del

codice civile, la disposizione si applica nei confronti degli associati o

partecipanti minori d’eta’ e, per i maggiorenni, a condizione che questi

abbiano il diritto di voto per l’approvazione e le modificazioni dello statuto

e dei regolamenti e per la nomina degli organi direttivi dell’associazione ed

abbiano diritto a ricevere, nei casi di scioglimento della medesima, una quota

del patrimonio sociale, se questo non e’ destinato a finalita’ di utilita’

generale.”

L’art. 5 del decreto legislativo in esame ha modificato il comma 3

dell’art. 111 del T.U.I.R. e ha aggiunto allo stesso articolo, in funzione di

completamento della disciplina agevolativa e di delimitazione dei presupposti

del regime agevolativo recato dallo stesso comma 3 dell’art. 111, gli

ulteriori commi da 4-bis a 4-sexies .

Le modifiche al comma 3 dell’art. 111 nonche’ l’introduzione dei commi

da 4-bis a 4-sexies sono disposte in attuazione della delega recata dall’art.

3, comma 187, lett. c), della legge n.662 del 1996 che fra i criteri e

principi direttivi in materia di riordino della disciplina degli enti non

commerciali ha previsto l’esclusione dall’ambito dell’imposizione, per gli

enti di tipo associativo, da individuare con riferimento ad elementi di natura

obiettiva connessi all’attivita’ effettivamente esercitata, nonche’ sulla base

di criteri statutari diretti a prevenire fattispecie elusive, di talune

cessioni di beni e prestazioni di servizi rese agli associati nell’ambito

dell’attivita’ propria della vita associativa.

ART. 111, COMMA 3, DEL T.U.I.R..

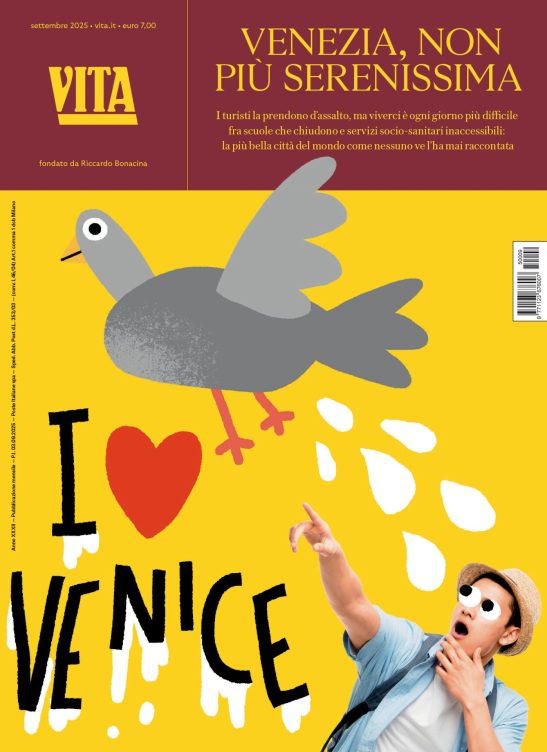

Cosa fa VITA?

Da 30 anni VITA è la testata di riferimento dell’innovazione sociale, dell’attivismo civico e del Terzo settore. Siamo un’impresa sociale senza scopo di lucro: raccontiamo storie, promuoviamo campagne, interpelliamo le imprese, la politica e le istituzioni per promuovere i valori dell’interesse generale e del bene comune. Se riusciamo a farlo è grazie a chi decide di sostenerci.