Sviluppo sostenibile

Crowdinvesting, un’opportunità per il Terzo settore

Le piccole e medie imprese italiane hanno raccolto con questo strumento per finanziare la crescita oltre 340 milioni di euro in un anno. Lo afferma l’ottavo report dell’Osservatorio della School of management del Politecnico di Milano. Con qualche interessante eccezione, le realtà del mondo non profit non ci sono. Il ruolo delle società Benefit

E se la raccolta fondi non riguardasse solo progetti e campagne, ma l’impresa sociale stessa? Come potrebbe svilupparsi il Terzo settore con l’accesso a risorse più strutturali? Con questa angolatura, VITA ha analizzato l’Osservatorio crowdinvesting del Politecnico di Milano, giunto all’ottava edizione.

Prima di guardare ai numeri e all’eventuale impatto sul non profit è utile ricordare che il crowdinvesting è quel sottoinsieme del più noto (e utilizzato) crowdfunding, che permette a persone fisiche e a investitori istituzionali e professionali di aderire, attraverso una piattaforma internet abilitante, a un appello per raccogliere risorse destinate a un progetto imprenditoriale. L’adesione può essere manifestata concretamente in due modi: concedendo un prestito (lending-based model), oppure sottoscrivendo quote del capitale di rischio della società (equity-based model).

Siamo a un punto di svolta nel panorama dell’industria nazionale dell’equity e lending crowdfunding

— Giancarlo Giudici, direttore scientifico dell’Osservatorio crowdinvesting

L’analisi contenuta nel report si focalizza in particolare su due diverse classi di portali: quelli per la raccolta online autorizzati da Consob, abilitati a collocare quote del capitale di rischio di piccole e medie imprese, minibond e quote di Oicr (Organismi di investimento collettivo del risparmio) che investono in Pmi, equelli di social lending, che veicolano prestiti dai privati a persone fisiche o giuridiche, distinti a loro volta in portali crowd e non crowd (se non raccolgono risorse online da investitori retail).

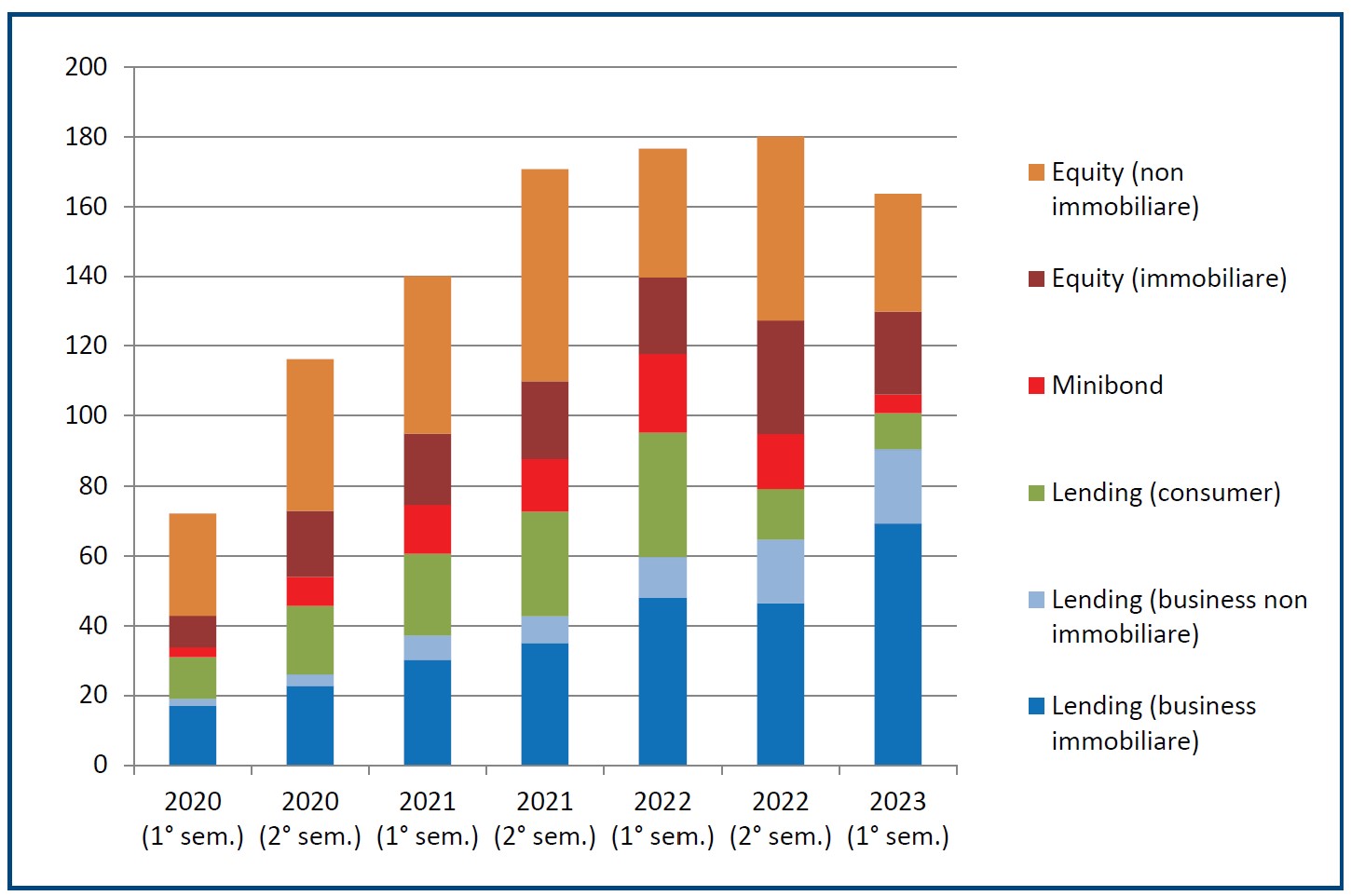

Venendo ai numeri generali, si registra una battuta d’arresto per l’industria del crowdinvesting in Italia, che però non deve spaventare o far ritenere che lo strumento sia in declino, anzi: gli ultimi 12 mesi, per la prima volta, hanno visto una lieve contrazione del mercato, con 343,79 milioni di euro raccolti (-1%). Cala anche il numero complessivo di portali autorizzati, per un processo aggregativo che, a detta degli esperti del Politecnico, probabilmente continuerà. Il valore cumulato storico è comunque salito, dal 2014, a 1,21 miliardi di euro, se si escludono le piattaforme che raccolgono esclusivamente o prevalentemente non da internet, confermando il crowdinvesting come un’alternativa interessante sia per gli investitori che per le imprese che devono finanziarsi.

Entrando nello specifico, la raccolta annuale tramite equity crowdfunding ha raggiunto 86,64 milioni di euro (-11%) per i progetti non immobiliari e 56,42 milioni (+28%) per quelli immobiliari; in netta diminuzione i minibond collocati sui portali, pari a 20,82 milioni di euro; i portali di lending hanno contribuito con 24,76 milioni prestati a persone fisiche e 155,15 a imprese, di cui 39,36 tramite portali generalisti e altri 115,79 (+39%) tramite portali specializzati nell’immobiliare, in crescita. Da notare all’interno del corposo report fornito dall’Osservatorio, un’analisi specifica riguardante 358 campagne equity le quali hanno fornito dati Esg ai potenziali investitori allineati allo standard GRI, soprattutto su emissioni di gas serra, valutazione ambientale dei fornitori, gestione di rifiuti e sprechi, consumo di energia, impatto sulle comunità locali.

Il giudizio su questo scenario spetta a Giancarlo Giudici, direttore scientifico dell’Osservatorio crowdinvesting – School of management Politecnico di Milano: «Siamo a un punto di svolta nel panorama dell’industria nazionale dell’equity e lending crowdfunding». I motivi di tale svolta sono due: «Il primo è che siamo alla vigilia della piena entrata in vigore del nuovo regolamento europeo Ecsp (European council of shopping places) e le piattaforme stanno lavorando per ottenere le necessarie autorizzazioni entro la data del 10 novembre. All’orizzonte c’è la possibilità di operare in un mercato unico, con importanti novità che riguardano sia la raccolta di capitale di rischio, non più limitata alle Pmi, sia i prestiti, con nuovi adempimenti su trasparenza, marketing delle offerte e informativa per gli investitori». Il secondo motivo è legato all’andamento dell’industria: «Per la prima volta registriamo un segno negativo, seppure modesto (-1%) nella raccolta annuale dell’industria. Soffrono l’equity crowdfunding dei portali non immobiliari e i collocamenti di minibond, soprattutto nel primo semestre 2023. Invece, hanno contribuito a sostenere il mercato i progetti immobiliari, in particolare nel mondo lending».

A questo punto, diventa interessante sapere se, e in che modo, tra i dati relativi al crowdinvesting, sia presente il Terzo Settore. Sarebbe infatti un’ottima opportunità per il non profit utilizzare questo specifico strumento per raccogliere risorse (capitali o prestiti) per nuovi progetti imprenditoriali di natura sociale attraverso le piattaforme internet dedicate: «Organizzazioni no profit, che non siano società di capitali o cooperative, non ce ne sono. Le ritroviamo di solito nel mondo delle piattaforme donation o reward di cui noi non si occupa questo Osservatorio», spiega il professor Giudici.

Emerge dunque una specie di autoconfinamento delle settore sociale rispetto a questi strumenti, ma con interessanti eccezioni: «Ci sono diversi casi di società sportive dilettantistiche, società cooperative e società benefit nel novero delle imprese che hanno raccolto attraverso portali lending e equity. Inoltre, nell’equity crowdfunding è interessante osservare che aumentano le società Benefit nel campione: sono in totale 34 e ben dieci di queste hanno lanciato una campagna equity negli ultimi 12 mesi», spiega il professor Giudici.

Il fenomeno delle società benefit che, ad oggi, coinvolge circa tremila aziende in Italia (unico Paese ad aver introdotto nel suo ordinamento questa caratterizzazione per le società) si propone dunque come un ponte ideale tra chi vive il sociale senza distribuire utili derivanti dalla propria attività e chi invece crea un’impresa con lo scopo di un ritorno economico, anche dal punto di vista del finanziamento della crescita. Non solo, il ruolo delle società benefit, per la loro duplice natura, ricorda molto da vicino la “doppia materialità” a cui si ispira la nuova direttiva europea per la rendicontazione di sostenibilità.

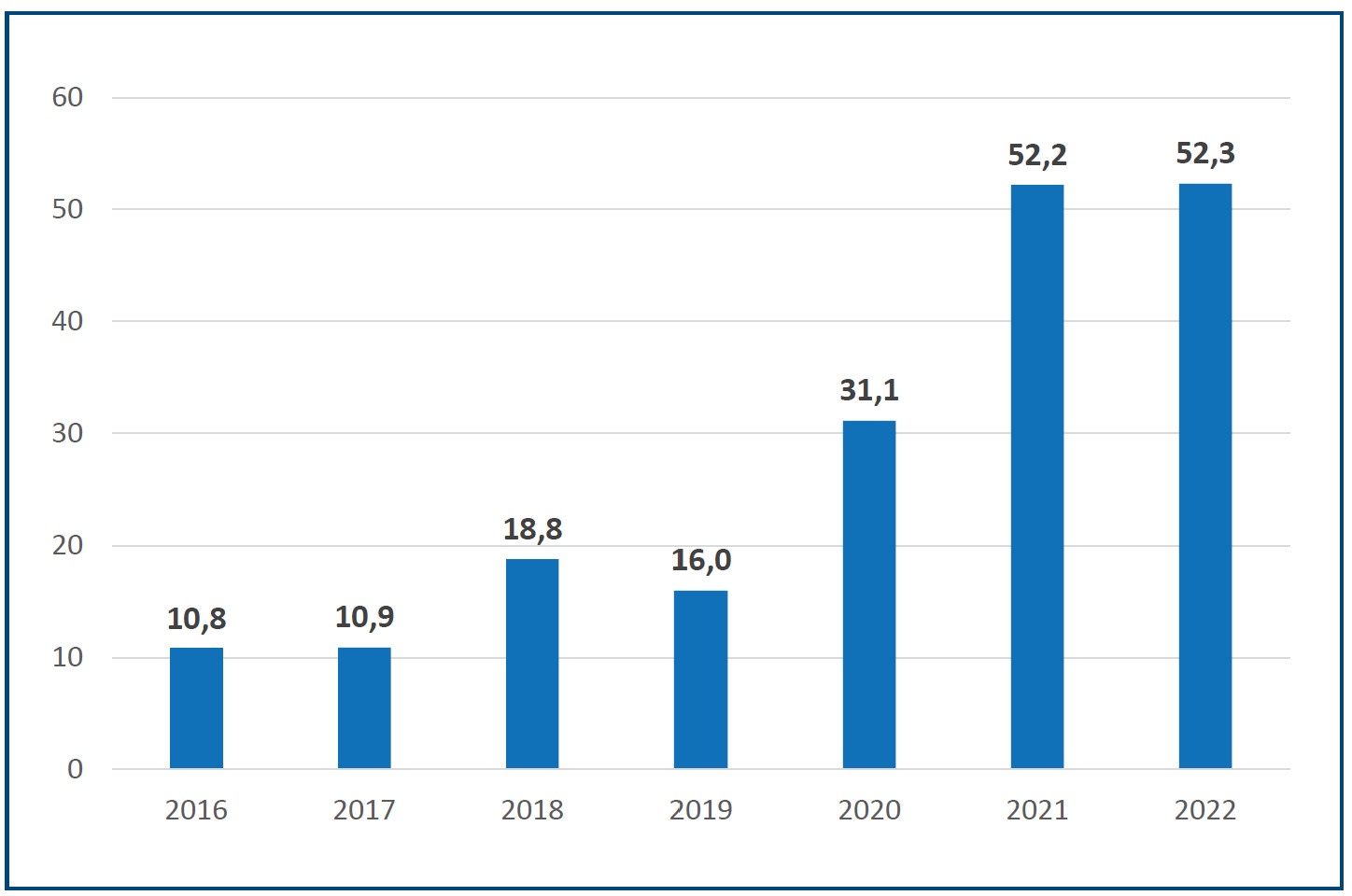

Tornando al tema del crowfunding, il dettagliatissimo report attesta che al 30 giugno 2023 risultavano 23 portali italiani attivi nell’ambito donation e reward, due in meno rispetto all’anno scorso. La raccolta nel 2022 è stata quasi identica a quella del 2021, con 52,3 milioni di euro. Le piattaforme che hanno raccolto più risorse cumulate fino a dicembre 2022 sono: Forfunding (che ha superato la soglia dei 41 milioni di euro), Eppela (29 milioni), Donacontim (25,3 milioni), Produzioni dal basso (24,5 milioni), Rete del dono (22,3 milioni).

Foto in apertura: Gerd Altmann da Pixabay

Scegli la rivista

dell’innovazione sociale

Sostieni VITA e aiuta a

supportare la nostra missione

Nessuno ti regala niente, noi sì

Hai letto questo articolo liberamente, senza essere bloccato dopo le prime righe. Ti è piaciuto? L’hai trovato interessante e utile? Gli articoli online di VITA sono in larga parte accessibili gratuitamente. Ci teniamo sia così per sempre, perché l’informazione è un diritto di tutti. E possiamo farlo grazie al supporto di chi si abbona.